Kripto para yatırımcılarının heyecanla bekledikleri 2024 senesi geldi. Bu sene halving gerçekleşecek olması ve BTC Spot ETF’lerinin onaylanması kriptolardaki beklentileri iyice yükseltmiş durumda. Peki her şey beklendiği gibi toz pembe mi gerçekleşecek yoksa öncekiler gibi yine dikenlerle dolu bir yol bizi mi bekliyor? Bu yazıda, 2024-25 dönemindeki olası senaryolara bakacağız.

Önceki yazımda BTC halving’in ne olduğuna ve fiyat üzerindeki olası etkilerine değinmiştim. Ayrıca, kripto paralardaki fiyat hareketlerinde etkili olan likidite döngülerinden bahsetmiştim. O yazıma buradan ulaşabilirsiniz. Likiditenin bu döngüde yine BTC’ye akması için gözler ABD’ye çevrilecek. ABD yaklaşık iki senedir sıkı para politikası uyguluyor. Bu süre zarfında FED, faiz oranlarını agresif şekilde yükseltti ve bütçesini daralttı. İlginç olan ise, 2023’te ABD’de birçok kişi resesyon (durgunluk) beklerken borsalar ralli yaptı. Bu durumun muhtemel sebepleri ise şöyle;

- Piyasaya COVID sonrası verilen bol likidite halen bitmedi

- ABD parasal olarak sıkılaşırken, özellikle Çin ve Japonya’nın parasal olarak genişlemesi ve oradaki likiditenin ABD borsalarına akması

- ABD’nin, para politikasının aksine gevşek maliye politikası uygulaması. Yapılan yüksek miktarda kamu harcaması ile ekonomide çarkların dönmesi desteklendi

- ABD ekonomisindeki verimlilik artışı. Üretimde girdi başına ne kadar çıktı olduğunu gösteren bu veride ABD 2023’te bir önceki seneye göre 1.2% artış gösterdi. Bu, otomasyon ve yapay zeka gibi ARGE çalışmalarının bir sonucu olabilir

ABD’de Durgunluk Riski

FED enflasyonu düşürmek adına bu kadar sıkılaşırken, bir yandan da ekonomide bir şeyleri kırıp dökmemeyi başardı. İşsizlik halen çok düşük seviyelerde seyrediyor ve ekonomi yıllık bazda 2,5% büyümeyi basardı. Peki resesyon tehlikesi geçti mı? Genel kanı, sert bir durgunluk riskinin azaldığı yönünde.

Ekonomide ciddi bir kriz olmadan gerçekleşen durgunluk durumu yumuşak iniş (soft lending) olarak ifade ediliyor. Ekonominin krize girdiği, ciddi şirket batmaları ve işsizlik artışının olduğu duruma ise sert iniş (hard lending) deniyor. Aslında iki durum da bir dereceye kadar öngörülebilir riskleri teşkil ediyor. Bir de bunların tamamen dışında, kimsenin öngöremediği riskler var ki bunlara siyah kuğu (Black Swan) diyoruz. (Evet kanalımızın adı oradan geliyor) Covid19, yakın tarihte görülen en büyük siyah kuğu hadisesiydi örneğin.

Resesyonu Önceden Bilebilir Miyiz?

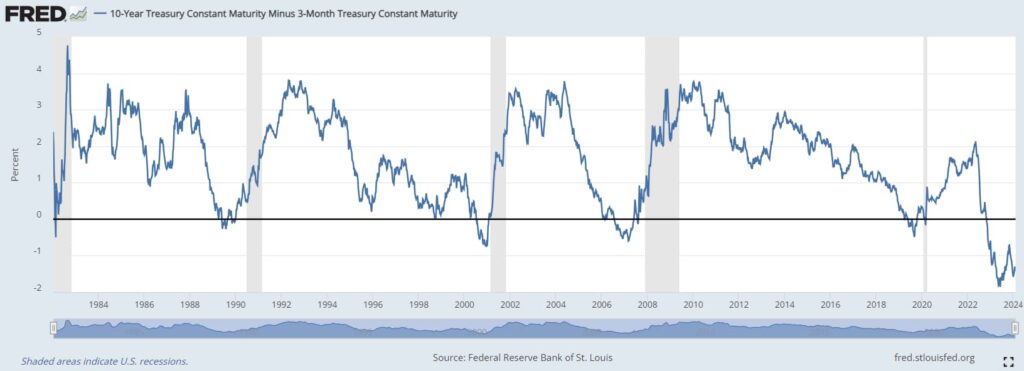

Aşağıda 10 yıllık ABD tahvili ile 3 aylık bononun arasındaki getiri farklarını görüyorsunuz. Normal şartlarda uzun vadeli bir sabit getiri aracının faiz oranı, kısa vadeliden daha fazla olur. Bunu şu şekilde düşünün; paranızı 10 yıllık mevduat faizine koyduğunuzda mı banka daha çok faiz verir yoksa 3 ayda mı? Tabii ki 10 yıllığa daha fazla faiz vermesi gerekir çünkü 10 sene boyunca siz o paradan vazgeçiyorsunuz. Dolayısıyla ödülü daha fazla olmalı.

Ama bazı özel durumlarda bu tersine döner. Kısa vadeli bononun getirisi uzun vadeliyi geçer. Buna ters getiri eğrisi (inverted yield curve) deniyor. Grafikteki yatay çizginin altına sarkmaların hepsi ters getiri eğri dönemlerini gösteriyor. Bu, ekonomideki öncü göstergelerden birisi olarak değerlendirilir. Getiri eğrisi ne zaman terse dönse bu durum resesyon ile sonuçlanmış.(Grafikteki gri alanlar resesyon dönemlerini temsil ediyor) Görüldüğü gibi 2023’te bu eğri yakın tarihte hiç olmadığı kadar terse döndü. Birçok kişinin resesyon beklentisinin altında yatan sebep buydu. Önemli nokta ise resesyon, getiri eğrisi terse dönünce değil, terse dönüp tekrar düzeldikten sonra geliyor. Biz hala sıfırın üzerinde değiliz, yani bir resesyon gelecekse bile hala zamanımız olabilir.

Bir Diğer Gösterge İşsizlik

Resesyonu takip etmek için bir diğer önemli gösterge de tabii ki işsizlik. İşsizlik verilerine baktığımızda dikkat çeken bir nokta resesyonun, işsizliğin uzun sure düşük seyrettiği dönemlerden sonra gelmesi. Peki bunun sebebi ne? Kabaca anlatmak gerekirse genişlemeci politikalar (düşük faiz-bol likidite) yatırımları ve iş imkanlarını artırıyor. Yüksek istihdam ile gelir seviyesi arttıkça harcama da artıyor. Harcama arttıkça enflasyonist baskı oluşuyor. FED, enflasyonu düşürmek için bu defa sıkılaştırıcı para politikası uyguluyor. Faizler artıyor örneğin. Bu da önce yatırımları azaltıyor, sonra borçlu şirketler zor duruma düşürüyor ve son olarak da şirket batmaları ve işten çıkarmalar artıyor. Enflasyon sorunu çözülüyor ama bu kez de işsizlik artıyor. Döngü kabaca bu şekildeyken FED bir nevi imkansızı deniyor. Hem enflasyon 2%ye düşsün, hem de işsizlik artmasın istiyor. Şimdiye kadar başarılı olduklarını söylemek gerek ama tüm riskler bitmiş sayılmaz henüz. En azından tarih bize bunu gösteriyor.

Bu Esnada Piyasalar Ne Düşünüyor?

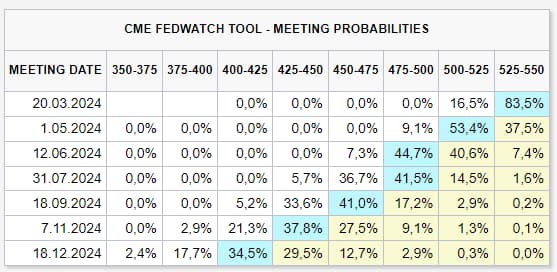

Piyasa, FED’in sıkılaşma döngüsünü bitirdiğini ve mayıs ayından itibaren faiz indirimlerine geçeceğini düşünüyor.

Şunu hatırlamakta fayda var ki hiçbir ekonomi yüksek faiz vermek istemez. Yüksek faiz vererek borcunuzu daha da artırırsınız. Yatırımları kısıtlarsınız ve büyümeyi sekteye uğratabilirsiniz. ABD bile olsanız bunları istemezsiniz ama enflasyonu düşürebilmek ve doların değerini koruyabilmek adına faiz artırmak zorunda kalırsınız. Dolayısıyla FED, enflasyonun kalıcı bir şekilde düştüğünden emin olana kadar faizleri indirmeyecektir. Nitekim piyasa bundan 1 ay önce faiz indirimi için martı işaret ederken beklentisini mayısa çekti.

Peki Bundan Sonra Ne Olabilir?

Aslında buraya kadarki kısım geçmişin bir özeti gibiydi. Şimdi ise gelecekteki olası senaryolara değineceğim.

Senaryo 1; Yumuşak İniş-Hafif Resesyon: ABD hafif inişi başarır, büyük bir kriz çıkmaz, faizler yılın ortasından itibaren düşmeye başlar, hafif durgunluk ile bu döngü biter.

Bu senaryo en iyisi midir bilmiyorum ama volatilitenin, stresin ve gözyaşının en az olacağı senaryo olur. Durgunluğun hafif hissedilmesiyle piyasalar biraz düşer. Sonrasında özellikle BTC istikrarlı bir şekilde yükselir, yeni zirveler yapar. Kripto adaptasyonu daha da artar. ABD’den altcoinlerin statüsünü riske atacak bir düzenleme gelmezse tüm kriptolarda topyekün bir boğa rallisi yaşarız.

Senaryo 2; Sert İniş-Durgunluk : Çok sayıda şirket batar, işsizlik çok yükselir, ekonomi durma noktasına gelir. Bu senaryoda bol drama, kan ve gözyaşı olur. FED bu tarz krizler konusunda çok tecrübe biriktirdi ve kötü bir koku alır almaz yardım paketleriyle bunun önüne geçmeye çalışıyor. Örneğin, geçen sene yaşanan banka krizi. Krizin nereden patlak vereceğine göre sonuçları da değişecektir ama bu tarz bir durumda piyasaların toparlanması çok uzun sürebilir. Böyle bir durumda BTC 2021’de yaptığına benzer bir şekilde hareket edebilir. Krize kadar yatay pozitif, sonra derin bir çöküş, sonrasında krizden çıkmak için basılan paralarla daha büyük bir ralli ve yeni zirveler…

Filmin Ortasını Bilemeyiz ama Sonu Belli Gibi

Her iki durumun sonunda da BTC için pozitif olduğumu fark etmişsinizdir. Ama gidilen yollar çok farklı. Bu işin zorluğu da burada zaten. Bazen gelişmeler sizi o kadar zorlar ki kendinizi uzun vadeli tutmak için aldığınız yatırımınızı satarken bulursunuz. Bu yazımda bahsettiğim yatırım stratejisi (DCA) tam da bundan dolayı kıymetli.

Piyasalar kesin bir şekilde bilemeyeceğimiz dinamiklerle doludur. Emin olduğumuz bir şey varsa ABD’nin yeniden parasal genişlemeye geçmek zorunda kalacağı. Bu ister enflasyon düştüğü için olsun, ister büyük bir kriz çıktığı için olsun, isterse borçlarını ödemek zorunda olduğu için olsun. Bu parasal genişleme de finansal piyasalara can suyu olacak. Böyle bir konjonktürde kripto paralar ise finansal tabirle betası yüksek yatırım araçları olarak dikkat çekecektir. Yani, yüksek risk ve yüksek getiri.

Son olarak, Artunç Kocabalkan ve Tankut Taner Çelik hocalarımla bu konuları konuştuğumuz yayına buradan ulaşabilirsiniz.

Yazıda kullanılan kaynaklar;