Türkiye’de özel sektörün uzun vadeli yurt dışı kredi borcu artmaya başladı…

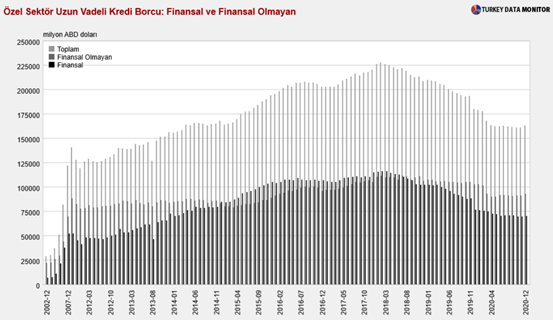

Merkez Bankası (TCMB) verilerine göre, 2018 yılı Şubat ayında 228,0 milyar dolar seviyesine kadar çıkan özel sektörün uzun vadeli toplam yurt dışı kredi borcu Aralık 2020’de bir önceki aya göre 2,6 milyar dolarlık artışla 163,5 milyar dolar seviyesinde bulunuyor. Söz konusu yükselişte finansal olmayan şirketlerin borcunda 1,9 milyar dolar, finansal kuruluşlarda ise 0,7 milyar dolarlık artışın etkisi var. Böylece finansal olmayan şirketlerin uzun vadeli yurt dışı kredi borcu Aralık 2020 itibariyle 93,1 milyar dolara, finans kuruluşlarının ise 70,4 milyar dolara yükselmiş durumda. Aşağıdaki grafikte siyah renkli çubuklar özel finansal sektörün, gri renkli çubuklar finans dışı özel sektörün, açık gri çubuklar ise özel sektörün toplam yurt dışı kredi borcunu gösteriyor.

Finansal olmayan sektörün alt sektörlerine bakıldığında sınai sektörünün uzun vadeli dış borcu 35,5 milyar dolardır. Sınai sektörünün alt sektörleri olan imalat sektörünün uzun vadeli dış borcu 23,4 milyar dolar; elektrik, gaz, buhar ve iklimlendirme üretimi ve dağıtımı sektörünün ise 11,1 milyar dolardır.

Finansal olmayan sektörün diğer bir kolu da hizmetler sektörüdür ve 57,1 milyar dolarlık uzun vadeli dış borcu bulunmaktadır. Hizmet sektörünün alt sektörleri olan inşaat şirketlerinin uzun vadeli dış borç yükü 19,7 milyar dolar, ulaştırma ve depolama şirketlerinin 13,6 milyar dolar, bilgi ve iletişim şirketlerinin 6,4 milyar dolar, gayrimenkul faaliyetlerinin 5,3 milyar dolar, toptan ve perakende şirketlerinin 4,6 milyar dolar, insan sağlığı ve sosyal hizmetler kuruluşlarının 3,9 milyar dolardır. 2020 yılı Kasım ayına göre imalat sektörü uzun vadeli kredi borcu Aralık ayında 1 milyar dolar artmıştır ki bunun 0,7 milyar doları kimyasal madde üreticilerine ait bulunuyor.

Dolayısıyla özel sektörün uzun vadeli yurt dışı kredi borcunun en büyük kısmını Covid-19’un durma noktasına getirdiği hizmet sektörü yüklenmiş durumda. İşte bu yüzden Covid-19 kısıtlamaları devam ettikçe şirketlerin borç ödeme kabiliyetleri ve borç döndürürken maruz kaldıkları yüksek maliyetler ana başlıklar olarak karşımıza çıkıyor.

Özel sektör finans dışı kuruluşların kısa vadeli dış borcu da artıyor…

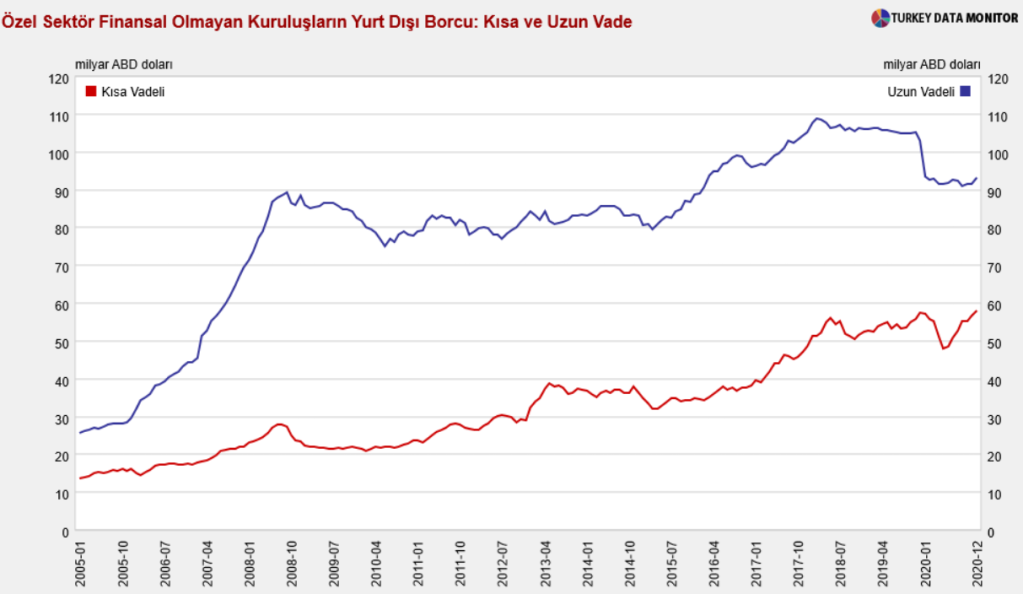

TCMB verilerine göre Türkiye’nin kısa vadeli dış borç stoku Aralık ayında bir önceki aya göre 4,2 milyar dolar artışla 138,7 milyar dolar oldu. Finans dışı özel sektörün kısa vadeli dış borç stoku ise aylık 1,3 milyar dolar artışla 57,9 milyar dolar seviyesine yükseldi. Aşağıdaki grafikte özel sektör finans dışı kuruluşların kısa ve uzun vadeli yurt dışı borcunu görebilirsiniz.

Kalan vadeye göre gelecek 12 ayda Türkiye’nin ödemesi gereken dış borç stoku ise Kasım ayındaki 184,3 milyar dolardan Aralık ayında 188,8 milyar dolar seviyesine yükseldi.

Yurt içinde kredi faiz oranlarındaki artış, özel sektörü dış borca yöneltiyor…

6 Kasım 2020’den itibaren Naci Ağbal başkanlığında TCMB, enflasyonla mücadele kapsamında sıkı para politikasını devreye sokarak politika faizini Kasım ve Aralık ayı toplantılarında toplam 675 baz puan (yüzde 6,75 puan) artışla %17 seviyesine yükseltti, bankaları gecelik yerine 1-haftalık vade ile fonlamaya başladı. Elbette faiz artışı kredi faizlerine de yansıyarak TL cinsi ticari kredi faiz oranları %20, ihtiyaç kredisi faiz oranları %23 seviyelerinin üzerine çıktı.

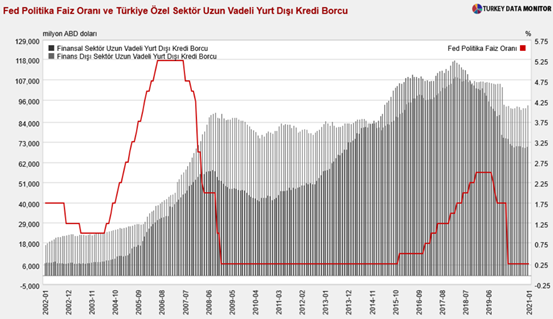

Enflasyonun sadece Türkiye’de değil küresel bazda da sinyallerini almaya başladık. Özellikle Türkiye’nin dış borçlanmada ağırlıklı olarak ABD doları ve Euro cinsinden borçlanması sebebiyle gözümüz ABD ve Euro Bölgesi ekonomilerinde. Nitekim ABD merkez bankası Fed, enflasyon vurgusu yapmaya başladı bile. Bu sebeple düşük faiz imkanından yararlanmak isteyen Türk şirketleri yurt dışındaki düşük faiz oranlarından faydalanmayı tercih etmeye başladı. Aslında şu şekilde sorsaydım siz zaten cevabını vermiş olacaktınız: “Bir şirket yöneticisi olsaydınız, yurt dışı borçlanma faizleri halen düşük seviyelerini korurken ve de üstelik Türkiye’nin risk primi düşmüşken yurt içinden mi yurt dışından mı borçlanmayı tercih ederdiniz?”

Eklemekte fayda var, aşılamanın olumlu sonuçlar vermesi yılın ikinci yarısında kısıtlamaların gevşetilmesine sebep olacağı gibi Fed’in enflasyon sinyallerinin arttığı ortamda sözlü faiz artırım sinyalleri vermeye devam edecek. Aşağıdaki grafikte Fed’in 2013 yılı sonlarında faiz artıracağı sözlü sinyallerine başlamasıyla birlikte Türkiye’de finans dışı özel sektörün yurt dışından uzun vadeli borçlanmaya ağırlık verdiğini açıkça görebiliyoruz.

Peki, risk primi ne zamana kadar düşük kalmaya devam edecek?

Türkiye’nin Nisan 2020’de 650 seviyesinin üzerine çıkan 10-yıl vadeli CDS primleri 18 Şubat itibariyle 318 seviyelerine kadar geriledi. Benzer şekilde, 2-yıl vadeli CDS primi Mayıs 2020’de 580 seviyesini aşmışken yine 18 Şubat itibariyle 213 seviyelerine gerilemiş durumda. Bu iki sayı şunu ifade ediyor: Türkiye Hazinesi ve şirketleri mesela ABD doları cinsinden 2-yıl vadeli borçlanırken yatırımcıya getirisi 2-yıl vadeli ABD tahvil faizi üzerine %2-3 gibi ek bir prime işaret ediyor ki bu prim 2020 yılı Nisan ayında %6’lara kadar yükselmişti. investing.com sitesinden aldığım aşağıdaki grafikte Türkiye’nin 2-yıl vadeli CDS primlerinin seyrini görebilirsiniz.

Türkiye’nin risk primi düşmesine rağmen, Covid-19 ile ilgili her olumlu gelişme başta petrol fiyatları olmak üzere emtia fiyatları ve özellikle gıda fiyatları üzerindeki baskıyı artırıp enflasyon beklentilerini yukarı çekecek. Bu sebeple Türkiye’nin risk primi düşmüşken yurt dışındaki mevcut düşük faiz imkanından faydalanmak elbette şirketler için rasyonel bir çözüm.

Yukarıda sorduğum risk priminin ne zamana kadar düşük kalacağı sorusuna cevabım: Her şey Covid-19’a bağlı; kısıntılar devam etse de etmese de enflasyon baskısı sürecek, kısıntılarda gevşeme fiyat artışlarını daha hızlandıracak. Hatırlatmak isterim; tedarik zincirindeki zorluklar (beklenen ithal ürünlerle ihraç edilecek ürünlerin nakliyesindeki zorluklar) küresel olarak tedarikçilerin fiyat yükseltmesine, yüksek maliyetler ise nihai ürün fiyatlarına yansıtılarak tüketici fiyat enflasyonunun küresel olarak artmasına sebep oluyor. Enflasyon beklentilerinde artış borç verenlerin de yüksek faiz oranı istemesini beraberinde getiriyor. Bu durum da yüksek dış borç yükü taşıyan Türkiye’nin kamu ve özel sektörünün üzerindeki yükü artıran çok önemli bir faktör.

Dr. Fulya Gürbüz