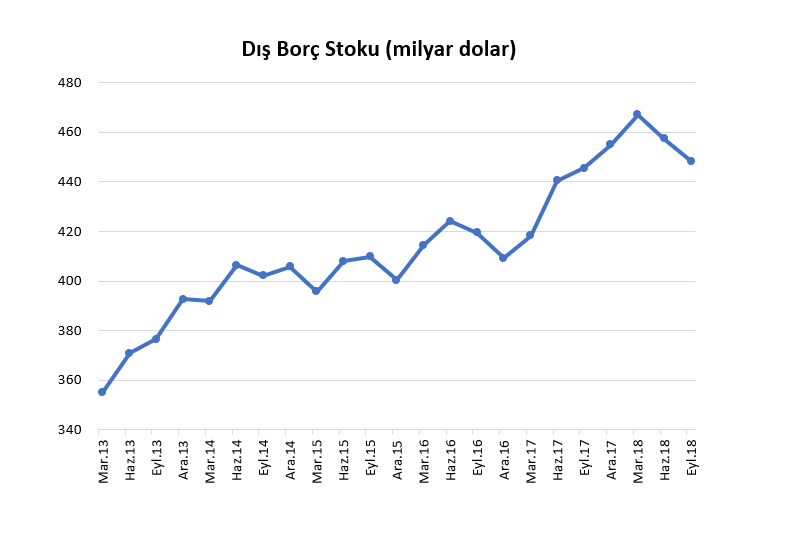

Küresel yavaşlama endişeleri ile Türkiye’nin dış borç stoku azalıyor…

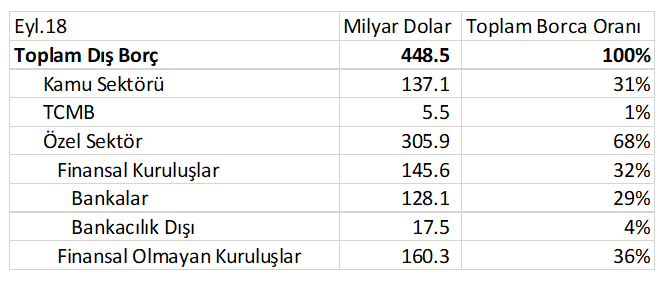

TCMB verilerine göre Eylül 2018 sonu itibarıyla toplam dış borç stoku 448,45 milyar dolar seviyesinde bulunuyor.

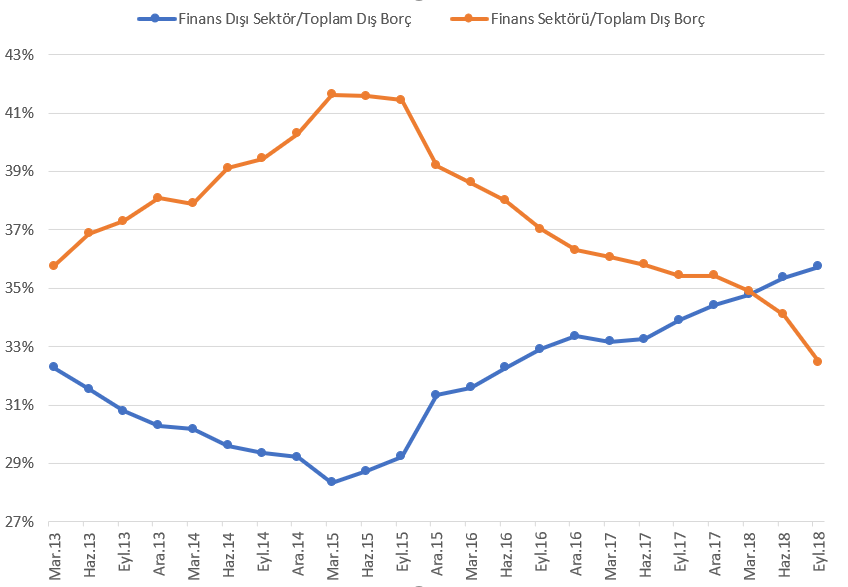

Finans dışı sektörün dış borç yükü finans sektörünü geçti…

Mart 2015’ten Eylül 2018 sonuna kadar finans dışı sektörün dış borç stoku içindeki payı artarken finans sektörünün payı azalıyor öyle ki Eylül 2018 sonunda finans sektörünün toplam dış borcu 128,1 milyar dolar iken finans dışı sektörün dış borcu 160,3 milyar dolar seviyesinde bulunuyor. Aşağıdaki grafiği dikkate aldığımızda; 2008 Finansal Krizin ardından özellikle ABD, Avrupa, İngiltere ve Japonya merkez bankalarının yürüttüğü düşük faiz politikasıyla birlikte özel sektör dış borçlanmasını artırırken finans dışı sektörün toplam dış borç içindeki payı finans sektörünün üzerine çıktı.

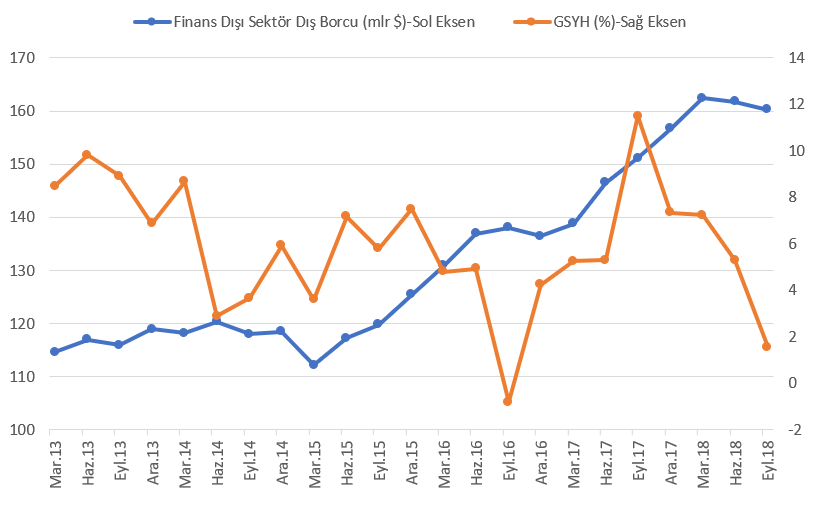

Düşük maliyetli dış borçlanma imkânı finans dışı şirketlerin yurtdışından borçlanmasını cazip hale getirirken ekonomik büyüme 2016 yılı 3. çeyreğine kadar gücünü korumuş, 2017 yılında aktif olarak devreye giren Kredi Garanti Fonu’nun (KGF) katkısıyla artan iç talep finans dışı sektörün yurt dışından borçlanmasını hızlandırmıştı. Ancak 2017 yılının son çeyreğinde KGF’nin sonlanması ve 2018 ile birlikte ABD’den esen sert korumacılık rüzgarlarının yanı sıra AB ve ABD ile olan siyasi gerginliklere ek olarak yüksek özel sektör dış borç ve yüksek cari işlemler açığına sahip Türkiye ekonomisinin kırılganlığına yönelik yorumlar Ağustos 2018’de TL’de sert değer kaybına sebep olmuş, daralan iç talebe bağlı olarak arka arkaya ekonomik yavaşlama görülmüştür. 2018 yılının son çeyreğinde ise GSYH’de sert bir daralma bekliyoruz.

Yukarıdaki grafikte görüldüğü üzere, küresel büyümeye yönelik endişelerle birlikte Türkiye’de daralan iç talebe bağlı olarak 2018 yılının 2. ve 3. çeyreklerinde finans dışı sektörün yurt dışı borç stokunda azalma var.

Dış borç yükü azalırken Türk bankacılık sektörünün takipteki alacaklar yükü artıyor…

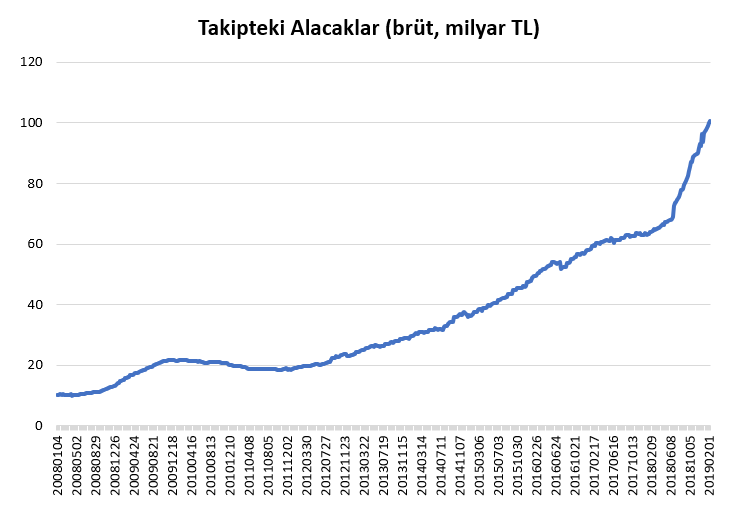

Bankacılık sektörünün takipteki krediler hacminde Ağustos 2018’den bu yana sert bir artış yaşanıyor. Brüt takipteki alacaklar hacmi Şubat 2019 itibarıyla 100,6 milyar TL seviyesine yükselmiş durumda.

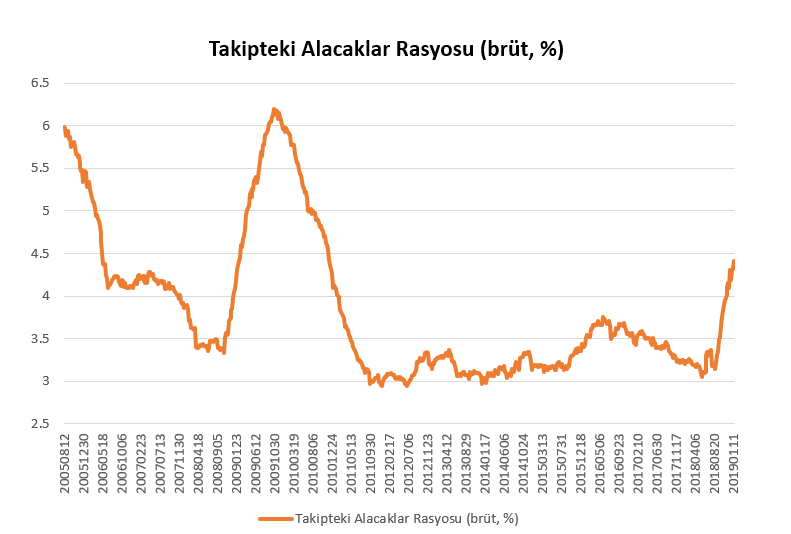

Benzer olarak bankacılık sisteminin vadesi geçmiş alacaklarının toplam kredilere oranı (takipteki alacaklar rasyosu) 18 Ocak itibarıyla %4,41 seviyesinde bulunuyor.

2008 Finansal Krizinin ardından 2009 yılında %6,20 seviyesine kadar yükselen takipteki alacaklar rasyosunun 2005’ten bu yana ortalaması ise 3,85 seviyesinde bulunuyor.

S&P kredi riskinde artışa işaret ederken Türkiye Bankalar Birliği’nden “kredinin ilk verildiği tarihe göre kredibilitesinde kısmen azalma olabileceği” değerlendirmesi geldi…

Özellikle finans dışı sektörün artan dış borç yükünü mercek altına alan kredi derecelendirme kuruluşu S&P Türk Lirası’nın önümüzdeki üç yıl boyunca istikrarlı bir şekilde değer kaybedeceğini ve takipteki alacaklar rasyosunun önümüzdeki 12 ayda ikiye katlanarak %8 düzeyine yükseleceğini tahmin ediyor. S&P, takipteki ve yeniden yapılandırılan kredilerden oluşan sorunlu kredi oranının yaklaşık %10-15 aralığında olduğunu tahmin ediyor. Bankalar Birliği ise S&P’ye yönelik olarak yazılı bir açıklama ile “…ileriye yönelik yapılan tahminler ve hesaplamalara göre ikinci grupta, yakın izlemedeki kredilerin tamamının sorunlu hale geleceğine ilişkin değerlendirme doğru değildir. Ülkemiz realitesi ile de uyuşmamaktadır” değerlendirmesine yer vermiştir.

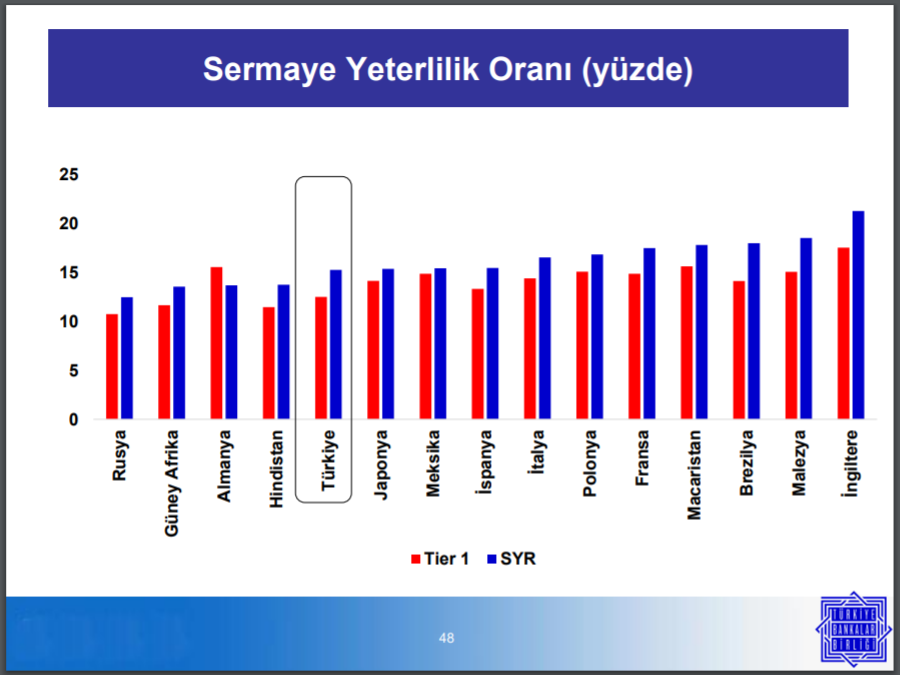

Bankaların riskli varlıklarına karşılık ayırması gereken sermaye miktarının hesaplanmasında kullanılan sermaye yeterlilik rasyosuna ilişkin olarak Bankalar Birliği’nin Ekim 2018 tarihli “Uluslararası Karşılaştırmalar İtibariyle Bankacılık Sektörü” raporunda yer alan ve aşağıya kopyaladığımız karşılaştırmalı sermaye yeterlilik rasyosu grafiğine göre Türkiye bankacılık sektörü riskli bir resim ortaya koymuyor.

Nitekim asgari sermaye yeterlilik oranı %8 iken Türkiye bankacılık sektörünün sermaye yeterlilik oranı Aralık 2018 itibarıyla %17,3 seviyesinde bulunmaktadır.

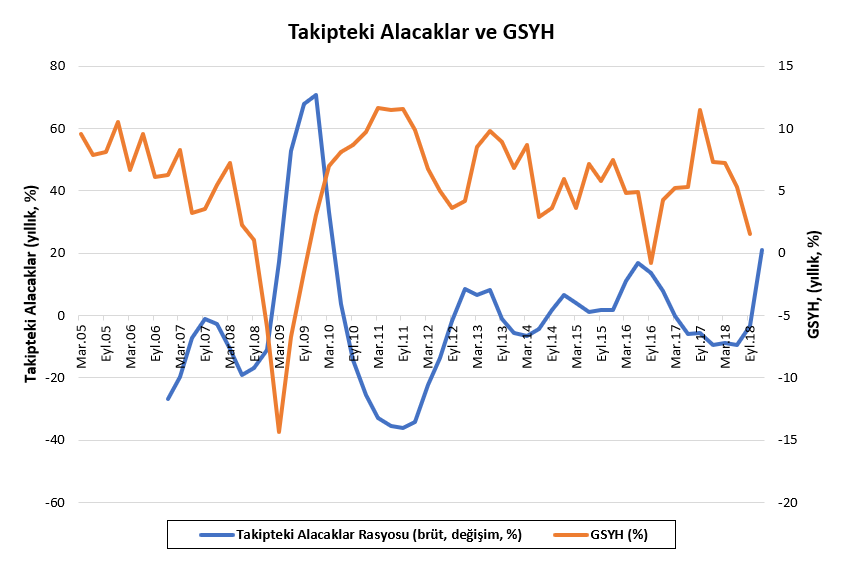

GSYH büyümesi ve takipteki alacaklar arasındaki korelasyon ters yönlü…

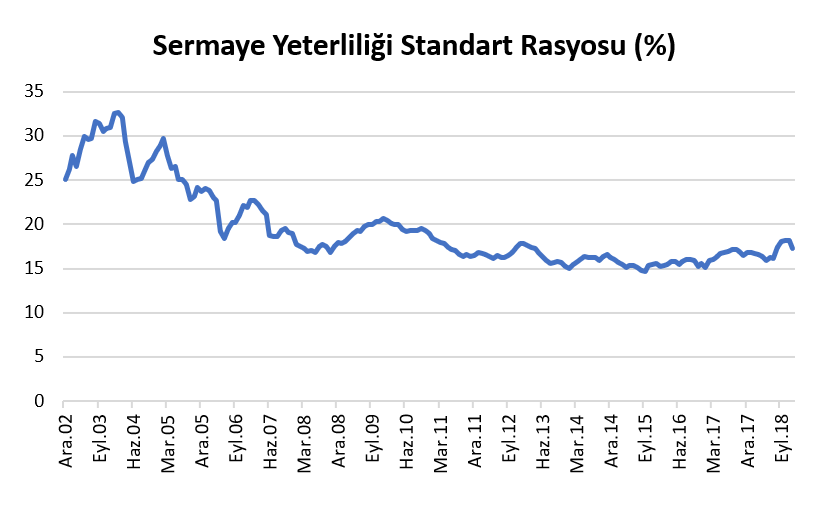

Bankacılık sektörü gücünü korusa da büyüme dinamikleri ile bankaların takipteki alacakları rasyosu arasında yakın bir ilişki olduğunu görüyoruz. Aşağıdaki grafikte de görüleceği gibi tarihsel veriler GSYH büyümesinde yavaşlama olduğu zaman takipteki alacakların arttığını, GSYH’de büyüme olduğu dönemlerde de takipteki alacaklar oranının düşmektedir.

2019’da Türkiye ekonomisinin daralacağı beklentisi takipteki alacaklarda artış getirecek…

Dolayısıyla 2019 yılı için %0,5 daralma öngören S&P’nin bankaların kredi profiline yönelik endişelerine katılıyoruz. Yılın ikinci yarısında enflasyon dinamiklerinde kalıcı iyileşmenin TCMB’ye faiz düşürmek için imkân sağlayacağı, paralelinde iç talebin artacağı ve büyüme dinamiklerinin yukarı döneceği ihtimalinde S&P’nin Ağustos ayındaki Türkiye değerlendirmesinde daha az endişe tonu duyma konusunda şüpheliyiz çünkü iç talepte olası bir artış ithalatta artış getireceğinden cari açık problemine yönelik söylemleri duyma ihtimalimiz artacaktır. Eklemekte fayda var, olası bir siyasi belirsizlik Türk Lirası’nda sert değer kayıpları yaşanmasına sebep olabilir ki bu da büyüme dinamiklerini aşağı çekecektir.

Fed’in faiz artırım belirsizliği dış borç maliyetlerinde artış demek…

Buna ek olarak Fed’in faiz artırım konusunda beklemede kalacağı ihtimali Fed Başkanı Powell’in dile getirdiği gibi yüksek görünmüyor. Ocak ayı Fed para politikası toplantı tutanaklarında belirtildiği gibi Fed üyelerinin faiz değişikliğine yönelik olarak görüş birliği ortaya koymamaları ekonomik verilerin güçlü gelmesi halinde faiz artırımının görünenden uzak olmayabileceğine işaret etti. Diğer bir deyişle Fed’in faiz artırımlarına devam etmesi Türk şirketlerinin borç alma ve döndürme maliyetlerini yukarı çekecek bir gelişme olacak.

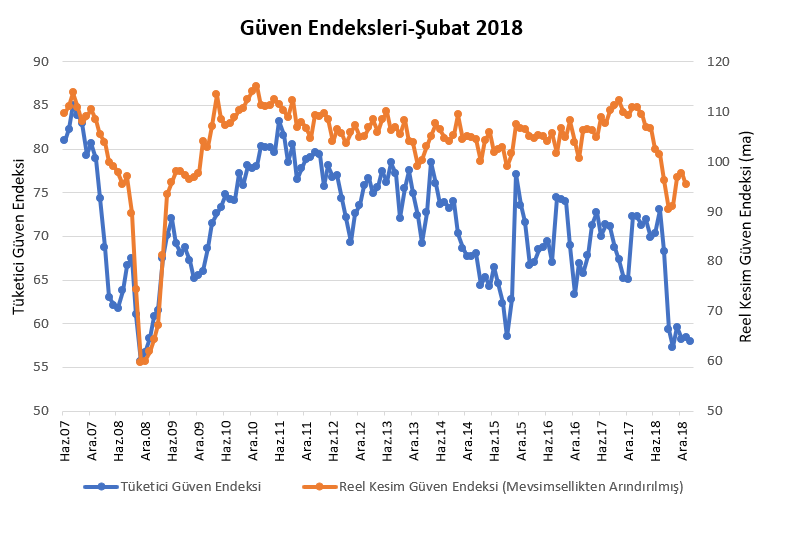

Dönüp dolaşıp tekrar güven algısına geliyoruz…

TÜİK’in yayınladığı Tüketici Güven Endeksi Şubat ayında 57,9 seviyesine gerileyerek 2008 yılı sonu seviyelerine düştü. İşsizlik oranının %12,3 seviyesine yükseldiği, yüksek üretim maliyetlerinin çıktı fiyatlarında aşağı yönü sınırladığı, artan temel ihtiyaç maliyetleri sebebiyle yaşam şartlarının giderek zorlaştığı mevcut durumda sürdürülebilir büyümeyi getirecek yapısal reformların arka planda tutulması kısa ve orta vadeye dair bir umut ışığı vermiyor. 31 Mart seçimleri güven algısında kısa süreli bir iyileşme getirebilir ancak TL’deki seyir ve yapısal reformlara yönelik haberler S&P’nin endişelerinde haklı veya haksız olduğunu gösterecek.

Dr. Fulya Gürbüz