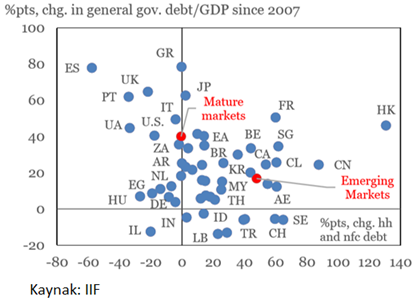

Yukarıdaki grafik IIF raporundan alınma. Dikey eksen 2007 yılından 2019 yılına kadarki dönemde kamu borcunun GSYH’ye oranının yüzdesel değişimini gösteriyor. Yatay eksen ise hane halkı ve finans dışı sektörün borcundaki değişimi gösteriyor.

Türkiye’nin kamu borcunun GSYH’ye oranı 2007’de %38 iken 2019 yılı sonuna kıyasla 7 yüzde puan azalışla %31 seviyesine geriledi. Söz konusu oran 2018 yılının ilk çeyreğinde %28 seviyesine kadar gerilemişti. Hane halkı ve finans dışı sektörün borç stokunu ise kendi hesaplarıma göre 46 yüzde puan arttığını hesaplıyorum.

Grafikte gelişmekte olan ülkelerin ortalamasını gösteren noktaya kıyasla Türkiye’nin kamu borcu, ortalamanın aksine düşüş kaydetmişken hane halkı ve finans dışı sektörün borç stokundaki artış da ortalamanın sınırlı aşağısında kalmış.

Türkiye ekonomisi 2020 yılında %2 daralma kaydederse COVID-19 sebebiyle devreye alınan 15 milyar dolarlık mali paketle birlikte kamu borcunun GSYH’ye oranı 2020 yılı sonunda en az %34 seviyesine çıkmasına sebep olacak. Elbette COVID-19 sebebiyle şu ana kadar kabaca 2,2 trilyon dolarlık tahvil alımı yoluyla sağlanacak parasal genişleme tedbirlerini duyuran ekonomilerin borç stoku da artacak. IIF küresel borç stokunun GSYH’ye oranının 2019 yılı sonunda %322 seviyesinden 2020 yılı sonunda %342 seviyesine yükseleceğini tahmin ediyor.

Peki Türkiye diğer ülkelerle aynı kaderi paylaşıyorsa finansal piyasalarına neden bu kadar sert satış baskısı hâkim?

En önemli sebebi Merkez Bankasının azalan döviz rezervleri. Merkez Bankasının brüt döviz rezervleri Mart ayında önceki aya göre 12.4 milyar dolar eriyerek 95,6 milyar dolar seviyesine geriledi. Net uluslararası rezervleri ise yine Mart ayında 5,5 milyar dolar azalışla 32,6 milyar dolar seviyesine geriledi.

2019 yılında 124 milyar TL açık veren merkezi yönetim bütçesinin 2020 yılında 139 milyar TL açık vereceği, 357 milyar TL borçlanma ile finansman sağlanacağı hedeflenmişti.

Son durumda, artan bütçe açığına bağlı olarak borç stokunda artış, COVID-19 etkisiyle bütçe harcamalarında artış, ihracatta ve turizm gelirlerinde azalmaya bağlı olarak artacak cari işlemler açığı, ekonomik daralmanın işgücü kaybını artırması, bir de üzerine Kanal İstanbul projesinin başlatılmasına yönelik kararlılık.

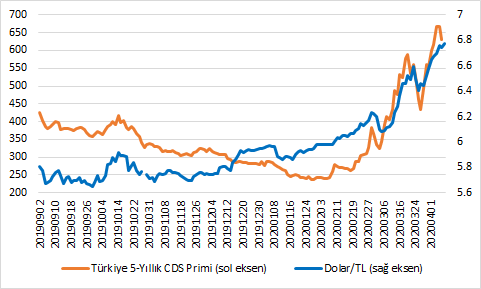

Tüm bu etkenleri dikkate aldığımızda Türk lirasında yaşanan değer kaybı ve Türkiye’nin risk primi (CDS primlerindeki rekor artış) artmaya devam ediyor.

Güven kaybına sebep olan bu gelişmelerden çıkış yolu ise katma değeri yüksek sürdürülebilir büyüme hedefi ortaya koyacak bir ekonomi reformu.

Dr. Fulya Gürbüz