– Politika faizinin hızlı bir şekilde reel pozitif bir düzeye dönmesi gerekiyor.

– %33’ün artık enflasyonla mücadele açısından düşük bir alt sınır olarak kaldığını vurgulamakta yarar var.

Politika faizi önden yüklemeli olarak en az %40 düzeyine çıkmalı.

Bu değerlendirme notu TEPAV Makroekonomi Çalışma Grubu* tarafından hazırlanmıştır.

*Ağustos 2023 verisi kullanılmıştır. (1) 22 Ekim 2023, (2) 21 Ekim 2023, (3) 18 Ekim 2023 verisidir.

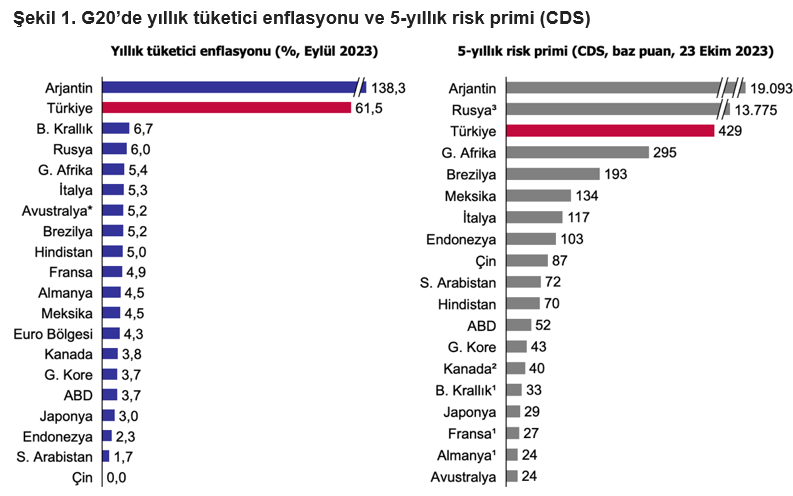

1. G20 üyelerinin en güncel verilerine bakıldığında yıllık tüketici enflasyonunun bir önceki aya göre yedi ülkede arttığı, on ülkede azaldığı, üç ülkede ise sabit kaldığı görülüyor. Arjantin ve Türkiye hem enflasyonun mevcut düzeyi hem de aylık artışı açısından diğer G20 ülkelerinden belirgin şekilde ayrışıyor. Türkiye’nin Eylül 2023’teki yüzde 4,75 aylık enflasyonu G20’nin on üyesinin aynı aydaki yıllık enflasyonun üzerinde.

2. Orta Vadeli Program (OVP), enflasyonun 2024 sonunda yüzde 33’e, 2025 sonunda yüzde 15’e, 2026 sonunda da tek haneli düzeye (yüzde 8,5) düşeceğini tahmin ediyor. Merkez Bankası Kanunu’na göre enflasyon hedefleri hükümetle Merkez Bankası tarafından ortaklaşa açıklanmaktadır. 2024 için açıklanan böyle bir resmi hedef olmadığına göre, bu tahminler hedef olarak alınabilir. Otoritelere göre Mayıs 2024’e kadar enflasyon yüzde 70’e yaklaşacak, yaz aylarından başlayarak baz etkisinin de desteğiyle hızla gerileyerek yıl sonunda yüzde 33’e düşecek, gerilemesini daha sonra da sürdürerek 2026’da tek hanelere inecek. 12. Kalkınma Planı ise 2028’de yıl sonu tüketici enflasyonunu yüzde 4,7 tahmin ediyor ama 1970’ten beri en düşük düzeyin 2012’deki yüzde 6,16 olduğunu unutmamak gerekiyor.

3. 2024 sonu enflasyonuna ilişkin çeşitli tahminler açıklanmaya devam ediyor: IMF’nin 6 Ekim’de yayımlanan değerlendirmesinde yüzde 46, TEPAV’ın 29 Eylül’de kamuoyuna açıklanan Türkiye’nin Ekonomik Görünümü Raporu’nda ise yüzde 39 olarak tahmin ediliyor. Özellikle IMF’nin tahmini OVP’de açıklanan yüzde 33 tahmininden belirgin biçimde yüksek.

4. Ayrıca Merkez Bankası tarafından bu ay içinde açıklanan piyasa katılımcıları anketine göre 2023 sonu enflasyon bekleyişi yüzde 68 iken, 12 ay sonraki enflasyon bekleyişi yüzde 45, 24 ay sonraki enflasyon bekleyişi ise yüzde 26 civarında.

5. Bu durumda para politikası açısından temel soru, 2024 ortalarında yüzde 70 civarında bir düzeyde tepe noktasına ulaşacak enflasyonun, 2024 sonunda yüzde 33’e nasıl düşürüleceği ve daha sonraki dönemde de bu düşüş eğiliminin nasıl devam ettirileceği.

6. Son Para Politikası Kurulu (PPK) toplantısından (24 Ağustos 2023) bu yana geçen bir aylık sürede, ağırlıklı olarak enflasyonla mücadele açısından olumsuz gelişmeler yaşandı. İsrail-Filistin meselesinin yeniden alevlenmesinin bir bölgesel savaşı tetiklemesinden korkuluyor. Böyle bir yaygınlaşmanın henüz gerçekleşmediği bugünkü koşullarda bile ham petrol ve doğalgaz fiyatları yükseldi: 6 Ekim’den 23 Ekim’e Brent fiyatı 84,6 USD’den 92 USD civarına, Avrupa doğalgaz fiyatı ise megavat saat başına 38 Euro’dan 50 Euro’nun üzerine çıktı. Türkiye’nin risk priminde sınırlı da olsa bir artış gerçekleşti. Yaşanan gelişmeler sonucunda küresel risk alma iştahının azalması halinde Türkiye’ye ve benzer ülkelere yönelik sermaye akımlarının azalması beklenir. Uç bir olumsuz olasılık ise net sermaye çıkışı yaşanması ihtimalidir.

7. Türkiye hem 2022’de hem de bu yılın ilk sekiz ayında cari işlemler açığından doğan finansman ihtiyacını “normal” finansman yollarından -resmi rezervlerden ve net hata noksan hesabının kaynağı belirsiz sermaye akımları kısmı dışında kalan kalemlerden- karşılayamadı. Finansman sorunu, uygulanmakta olan ekonomi programının -büyümeyi sürdürülebilir bir patikaya oturtmak, enflasyonu, faizleri ve risk primini düşürmek gibi- kısa vadeli amaçlarına ulaşabilmesi için çözmesi gereken iki temel sorundan birincisi.

Ne Yapmalı?

8. Uluslararası koşullar finansman sorununu daha da ağırlaştırma ihtimali taşıyor. Bu durum, karar alıcıların ve uygulayıcıların, mayıs seçimleri sonrası başlayan, “Ekonomide Rasyonele Dönüş Programı” olarak adlandırılan süreci yeni adımlarla güçlendirerek sürdürmelerini zorunlu kılıyor. Böylelikle, yakın coğrafyada yaşananların olumsuz etkilerini sınırlamak ve uygulanmakta olan ekonomi programının istikrarı sağlayıcı adımlarını yapısal tedbirlerle de desteklemek mümkün olur.

9. Ana eğilimin sadece makroekonomik istikrarı sağlayıcı politikalar tarafından değil, aynı zamanda politik baskı altında kalmaları halinde makroekonomik dengelerin bozulmasına yol açan -TCMB gibi- kurumları bağımsız kılacak, verimliliği artıracak, yeşil dönüşüm sürecini hızlandıracak, eğitimin niteliğini yükseltecek ve adil ve hızlı çalışan bir hukuk sistemi oluşturacak yapısal düzenlemelerle de belirlenmesi önem taşıyor. Bu tür yapısal reformların makroekonomik istikrara ulaşılmasını kolaylaştıracağı ve sağlanacak istikrarın kalıcı olma ihtimalini artıracağını vurgulamak gerekir.

10. Uygulanmakta olan ekonomi programının, kısa vadeli amaçlarına ulaşabilmesi için çözmesi gereken ikinci temel sorun ise alınan önlemlerin azaltıcı etkisine karşın hala yüksek düzeylerde seyretmesi beklenen bütçe açığıdır. IMF 2023 Eylül ayı ziyaret notunda, bütçe açığının OVP’de öngörülen düzeyin altına çekilmesi gerektiği yönünde görüş açıkladı. TEPAV ise Türkiye’nin Ekonomik Görünümü Raporu’nda bütçe açığının 2023-2025 döneminde OVP’de öngörülenden daha yüksek bir düzeyde gerçekleşeceğini tahmin ediyor.

11. Bir önceki değerlendirme notumuzda da vurgulandığı gibi para politikası açısından önemli bir sorun daha var. Salt yıl sonu enflasyonu değil de enflasyonun 2024 sonuna kadar izleyeceği öngörülen yol dikkate alındığında, enflasyonun 2024 ortalarında yüzde 70 düzeyini aşması ihtimali, yüzde 33 tahmininin ne ölçüde gerçekçi olduğunu sorgulatıyor. Özellikle yukarıda altı çizilen daha yüksek tahminler dikkate alındığında, bu şüpheci yaklaşımda önemli haklılık payı olduğunun altını çizmek gerekiyor.

12. Ek olarak, son bir ay içinde özellikle büyük uluslararası finans kurumlarından, uygulanan ekonomi programının istikrarı sağlama adına olumlu olduğunu belirten ama sürdürülebilirliği hakkındaki tereddütlerini yansıtan açıklamalar geldi. Bu açıklamaların, ekonomi politikası karar alıcıları ve uygulayıcıları ile yapılan temaslar sonrasında duyurulduğunu da vurgulamak gerekiyor.

Sonuç

13. İlk değerlendirme notumuzda şöyle demiştik: “Eylül-Ekim aylarında politika faizi önden yüklemeli olarak yüzde 33’ün üzerine çıkmalı, bu süreçte, politika kararlarının enflasyon eğilimi ve enflasyon bekleyişleri üzerindeki etkileri takip edilerek daha sonraki adımlar belirlenmeli.”

14. Yukarıda özetlenen son gelişmeler ışığında, beklenen enflasyona göre politika faizinin hızlı bir şekilde reel pozitife dönmesi gerekiyor. Dolayısıyla yüzde 33’ün artık enflasyonla mücadele açısından düşük bir alt sınır olarak kaldığını vurgulamakta yarar var. Bu çerçevede, politika faizi önden yüklemeli olarak en az yüzde 40 düzeyine çıkmalı.

15. Ayrıca, salt politika faizinin düzeyinin değil, mevduat ve kredi faizlerinin de düzeylerinin politika faizinin düzeyi ile uyumlu olmalarının önemli olduğunu belirtmek gerekiyor. Yerleşiklerin yabancı para cinsinden mali varlıklara olan taleplerinin azalmasının, para politikasının ve ekonomi programının başarı şansını güçlendireceğinin altı çizilmeli. Mevduatın ağırlıklı olarak üç aya kadar vadede toplandığını ve üç ay sonrası için tahmin edilen enflasyonun yüzde 65’in üzerinde olduğunu dikkate almak gerekiyor. Hem politika faizinin düzeyini belirlerken hem de faiz dışındaki araçların tasarımında bu gerçeği hatırlamakta yarar var. Politika faizinin reel olarak pozitif bir düzeye dönmesi ve uluslararası gerginliklerin azalmasıyla beraber sistemi kayıt dışına iten veya sistemin işlevselliğini azaltan düzenlemelerin/tedbirlerin kaldırılması düşünülmeli.

16. Para politikasının işini biraz olsun kolaylaştıracak basit adımları da ihmal etmemek gerektiğini bir kez daha hatırlamakta fayda var. Temmuz-Eylül 2023 döneminde açıklanan enflasyon değerleri, “resmi enflasyon” tanımlamasının ortadan kalkması açısından olumlu bir katkı sağladı. Bu sürecin devamını doğrudan sağlayacak asıl adım ise TÜİK’in kurumsal yapısının bağımsızlık yönünde değiştirilmesi olacaktır. Benzer bir adım TCMB açısından da atılırsa Türkiye’nin risk priminin daha da hızlı düşmesi beklenir.

*TEPAV Makroekonomi Çalışma Grubu, Ekrem Cunedioğlu, Ali Çufadar, Fatih Özatay ve Burcu Aydın Özüdoğru’dan oluşmaktadır.