Sabit getirili menkul kıymetler (fixed income securities), yatırımcılara belirli bir süre boyunca düzenli faiz ödemeleri sağlayan ve vadesi sonunda anaparanın geri ödenmesini taahhüt eden finansal araçlardır. Bu tür menkul kıymetler, genellikle düşük riskli olarak kabul edilir ve yatırımcılar için istikrarlı gelir kaynağı oluşturur. Peki nedir bu “akıllı paranın” sürekli takip ettiği tahviller.

Devlet Tahvilleri (Government Bonds)

Devlet tahvilleri, hükümetler tarafından çıkarılan borçlanma senetleridir. Genellikle en düşük riskli sabit getirili menkul kıymetler olarak kabul edilirler çünkü devletler, vergi gelirleri ve diğer kaynaklarla borçlarını geri ödeme kapasitesine sahiptir (paranızı alamamanız için ülkenin temerrüte gitmesi gerek). Örneğin ABD Hazine Tahvilleri (U.S. Treasury Bonds), Japonya Hazine Bonoları (JGBs), Almanya Devlet Tahvilleri (Bunds).

ABD Hazine Tahvilleri (Treasuries) üç ana türden oluşur: Hazine Bonoları (Bills, 1 yıl ve daha kısa vadeli), Notes, 2-10 yıl vadeli ve Hazine Tahvilleri (Bonds, 10 yıldan uzun vadeli). Bunlar, dünya genelinde güvenli liman olarak kabul edilir ve düşük faiz oranlarıyla bilinirler.

Kurumsal Tahviller (Corporate Bonds)

Kurumsal tahviller, şirketler tarafından çıkarılan borçlanma senetleridir. Bu tahviller, devlet tahvillerine göre daha yüksek getiri sunabilir, ancak daha yüksek risk taşırlar. Örneğin Apple, Microsoft, General Electric gibi büyük şirketlerin çıkardığı tahviller.

Kurumsal tahviller, yatırım dereceli (investment grade) ve spekülatif dereceli (junk bonds) olarak sınıflandırılabilir. Yatırım dereceli tahviller daha düşük riskli ve daha düşük getirili iken, spekülatif dereceli tahviller daha yüksek riskli ve daha yüksek getirili olma eğilimindedir.

Amerikan Tahvil Piyasası ve Ekonomiye Dair İpuçları

Amerikan tahvil piyasası, ABD ekonomisinin durumu hakkında önemli ipuçları verir. İşte bu piyasanın Amerikan ekonomisine dair verdiği ipuçları ve makro ekonomik verilerle ilişkisi (elbette burada değineceğimiz noktalar fazlasyıla kitabi kalacak, bu veriler kesin ve net çizgilerle değerlendirilemez, beklentiler ve gelişmeler birden fazla parametreye bağlıdır.)

Faiz Oranları ve Enflasyon Beklentileri

Tahvil faiz oranları, yatırımcıların enflasyon beklentilerini ve gelecekteki faiz oranlarını nasıl gördüklerini yansıtır. Yükselen tahvil faiz oranları, yüksek enflasyon beklentilerini ve merkez bankasının faiz artırma olasılığını işaret eder. Düşen faiz oranları ise düşük enflasyon beklentilerini ve ekonomik durgunluk endişelerini yansıtabilir.

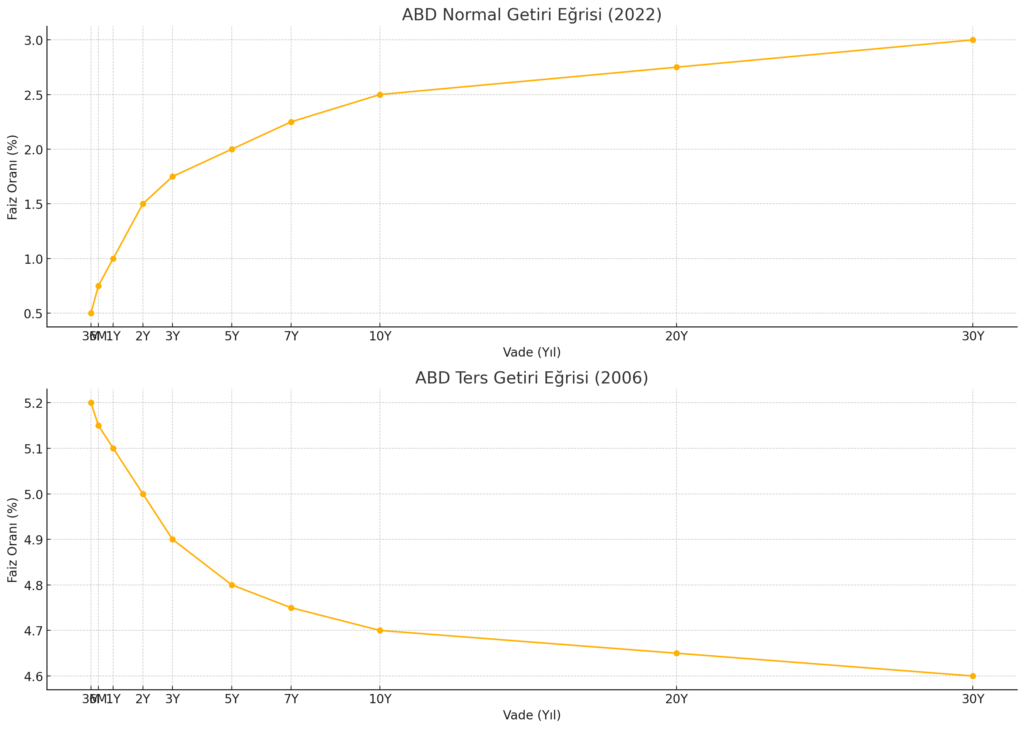

Getiri Eğrisi (Yield Curve)

Getiri eğrisi, kısa vadeli ve uzun vadeli tahvil faiz oranları arasındaki farkı gösterir. Normal bir getiri eğrisi, uzun vadeli faiz oranlarının kısa vadeli faiz oranlarından yüksek olduğunu gösterir. Ters getiri eğrisi ise kısa vadeli faiz oranlarının uzun vadeli faiz oranlarından yüksek olduğunu belirtir. Ters getiri eğrisi, genellikle ekonomik durgunluğun bir göstergesi olarak kabul edilir. Normal veya dik getiri eğrisi ise ekonomik büyümenin ve gelecekteki enflasyonun işareti olabilir.

Spreadler ve Likidite

Kurumsal tahviller ile Hazine tahvilleri arasındaki faiz farkı (spread), piyasanın risk iştahını ve ekonomik belirsizlikleri yansıtır. Artan spreadler, ekonomik belirsizliklerin ve risk algısının arttığını gösterebilir. Düşen spreadler ise daha olumlu ekonomik beklentileri yansıtabilir.

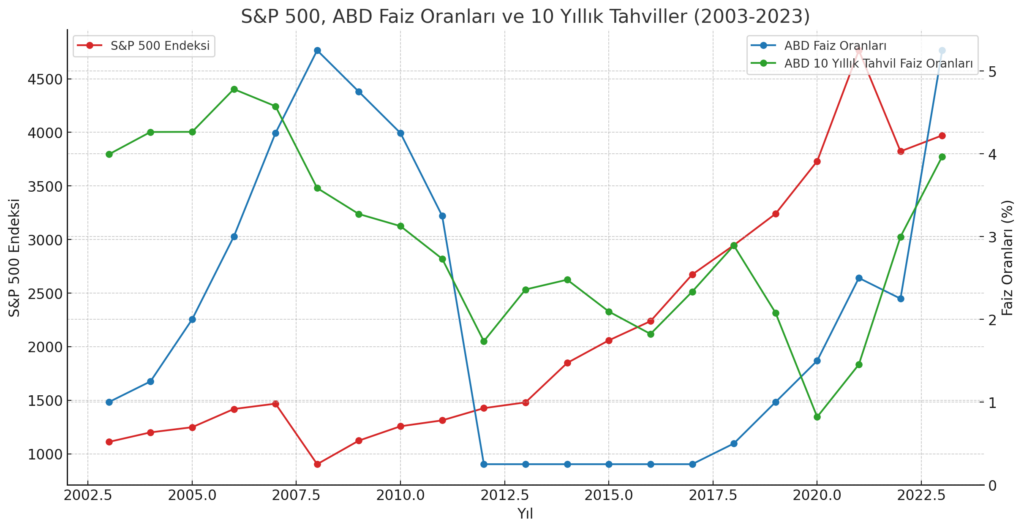

Makroekonomik Veriler ve Tahvil Piyasası

Merkez bankası faiz oranlarını artırdığında, mevcut tahvillerin fiyatları düşer çünkü yeni tahviller daha yüksek faiz oranları sunar. Yüksek enflasyon verileri, tahvil faiz oranlarının yükselmesine neden olabilir çünkü yatırımcılar enflasyonun satın alma güçlerini azaltmasını sübvanse etmek isterler. Güçlü ekonomik büyüme verileri, tahvil faiz oranlarının artmasına yol açabilir çünkü merkez bankası faiz oranlarını artırarak ekonomiyi soğutmaya çalışabilir.

Tahvil Piyasasının Diğer Piyasalara Etkisi

Paranın zaman değeri, belirli bir miktar paranın bugün elde edilmesinin, gelecekte aynı miktar parayı elde etmekten daha değerli olduğunu ifade eder ve finansal piyasalarda kritik bir kavramdır. Faiz oranları yükseldiğinde, tahvil fiyatları düşer çünkü yatırımcılar daha yüksek getiri talep eder. Hisse senedi piyasası ise faiz oranlarının artmasıyla olumsuz etkilenir; şirketlerin borçlanma maliyetleri artar ve yatırımcılar daha güvenli tahvillere yönelir. Faiz oranları düştüğünde, tahvil fiyatları yükselir ve hisse senetleri genellikle olumlu etkilenir, yatırımcılar daha yüksek getiri arayışıyla hisse senetlerine yönelebilir.

Yazının başında da belirttiğim gibi tahvil piyasası ve diğer enstrümanlar arasında doğrudan doğruya bir korelasyon çizmek doğru değil ama genel anlamda bize yönü ve konjonktürü anlatan çok önemli bir gösterge.