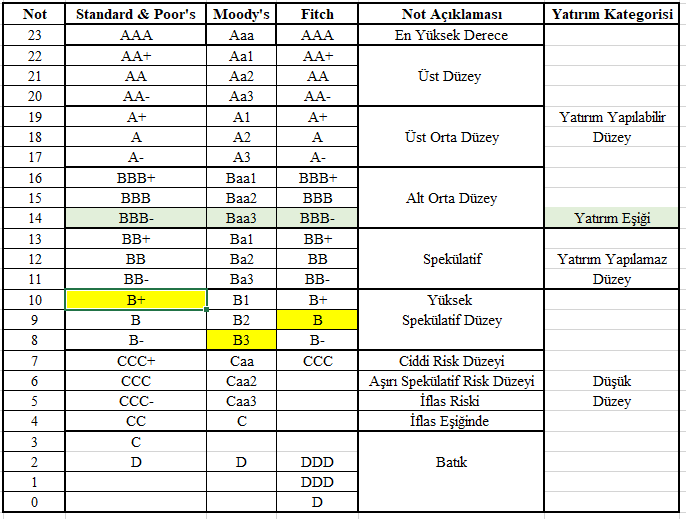

Uluslararası kredi derecelendirme kuruluşu Standard & Poor’s (S&P), Türkiye’nin kredi notunu “B” olarak teyit ederken kredi notu görünümünü “durağan”dan “pozitif”e çevirdi.

S&P, Türkiye konusunda takvim dışı değerlendirmeye giderek ülkenin kredi görünümünü revize etti.

Açıklamada ekonomi yönetiminin aşırı ısınan ekonomiyi soğutma yönünde ilerleme kaydettiği ve Türkiye Cumhuriyet Merkez Bankasının (TCMB) da tükenen net döviz rezervi stokunu yavaş yavaş yeniden inşa ettiği belirtildi.

TCMB’nin yaz aylarından bu yana yaptığı faiz artışlarının etkisi ile 2023 yılı bütçe açığının gayrisafi yurt içi hasılanın (GSYH) yüzde 4,3’ü olarak hedeflenen orandan daha düşük olmasının beklendiği, ithalatın keskin şekilde azalmasıyla cari açığın da kademeli daralacağının öngörüldüğü bildirildi.

Türkiye’nin kredi notunun “B” olarak teyit edildiği ve kredi notu görünümünün “durağan”dan “pozitif”e çevrildiği kaydedilen açıklamada, ödemeler dengesinin daha da iyileşmesi, döviz rezervlerinin daha hızlı artması ve gelecek 12 ay içinde dolarizasyonda düşüş görülmesi halinde uzun vadeli ülke notunun bir kademe yükseltilebileceği belirtildi.

S&P’nin bu kararını Hazine ve Maliye Bakan’ı Mehmet Şimşek X üzerinden değerlendirdi.

BS Finans Ekibinin Notu

S&P not görünümünü değiştirmeden önce TL tahvil piyasasında garip alışlar meydana gelmesi acaba birileri bu haberi önceden almış mıydı sorularını akıllara getiriyor.

Yüzde 42.40 bileşik seviyeye ulaşan 2 yıllık Türk lirası tahviller, S&P’nin not görünümünü yükseltmesi sonrası yüzde 38.92 bileşik seviyesinden yatay olarak işlem görmekte. Özellikle alıcılı seyrin son zamanlarda gelen TL tahvil raporları ve son olarak S&P görünüm güncellemesi sonrası not artış beklentilerinin artması ile TL tahvillerin orta-uzun vadede fırsat yaratabilecek bir yatırım aracı olabileceğini söylemek şaşırtıcı olmaz.

KKM / TL Mevduat

Merkez Bankası, KKM’nin cazibesini azaltıp, TL mevduatı destekleyecek yönde adımlarına devam ediyor. Yeni tebliğe göre; bankalar, döviz dönüşümlü kur korumalı hesaplara politika faizinin altında faiz verebilecek. Bu oran, politika faizinin yüzde 85’inden daha düşük olamayacak.

TCMB’nin yayınladığı tebliğe göre ; bankalar, döviz dönüşümlü kur korumalı hesaplara politika faizinin altında faiz verebilecek ancak bu oran, politika faizi olan 1 hafta vadeli repo ihale faiz oranının yüzde 85’inden daha düşük olamayacak. Böylece standart TL mevduat desteklenirken döviz dönüşümlü kur korumalı mevduata (KKM) verilen faizin cazibesi azaltılacak.

3.Çeyrek GSYH ve Kasım TÜFE

Türkiye İstatistik Kurumu (TÜİK) verilerine göre, ekonomi temmuz, ağustos ve eylül aylarını kapsayan dönemde yüzde 5,9 büyüme kaydetti. Beklentiler büyüme oranının 5,19 olacağı yönündeydi.

Bununla birlikte Türkiye ekonomisi üst üste 13 çeyrek büyümüş oldu. TÜİK ikinci çeyrek için daha önce yüzde 3,8 olarak açıklanan büyüme oranını yüzde 3,9’a , ilk çeyrekteki yüzde 3,9’luk büyüme oranını da yüzde 4’e revize etti.

Kasım ayının son haftası gelen veriler ekonomide hedeflenen gelecek için iyi sinyaller verirken şimdi gözler önümüzdeki hafta açıklanacak kasım ayı enflasyon verisine çevrildi.

Beklentiler aylık TÜFE oranının 3,68 , yıllık ise 62,61 olması yönünde olurken yıl sonu enflasyonun ise 66,80 olması yönünde şekilleniyor.

Merkez Bankası Rezervleri

Türkiye Cumhuriyet Merkez Bankası (TCMB), brüt rezervleri 24 Kasım itibarıyla 1 milyar 771 milyon dolar, net rezervleri 6,82 milyar dolar artış gösterdi.

TCMB verilerine göre, bir önceki hafta 89 milyar 226 milyon dolar olan brüt döviz rezervleri, 90 milyar 997 milyon dolara yükseldi.

Altın rezervleri 45 milyar 241 milyon dolardan 45 milyar 496 milyon dolara, toplam rezervler 134 milyar 468 milyon dolardan 136 milyar 493 milyon dolara geldi. Böylece toplam rezervler 2013 yılı 13 Aralık haftasında gördüğü 135 milyar 964 milyon dolar zirvesini aşarak rekor kırdı.

ABD PCE Verisi

Ekim ayı ABD Çekirdek Kişisel Tüketim harcamaları (PCE) verisi beklentilere paralel olarak yıllık 3,5 ve aylık 0,2 olarak açıklandı. 2021 yılından bu yana en gözlenen bu en düşük oranlar enflasyonda bir gevşeme olacağını işaret ediyor. Bu verinin Fed’in aldığı kararları nasıl etkileyeceği merakla takip edilecek.

Öte yandan Kasım ayında ABD borsaları oldukça yeşil bir görüntü çizdi. Uzun zaman aradan sonra en iyi aylık yükselişler dikkat çekti.

Dow Jones endeksi Ekim 2022’den bu yana EN İYİ aylık performansla yüzde 8,8 yükseldi.

S&P 500 Temmuz 2022′ den beri EN İYİ aylık yükselişini yüzde 8,4 ile gerçekleştirdi.

NASDAQ ise bu trende Temmuz 2022 tarihinden bu yana EN İYİ aylık yüzde 10,7 yükseliş oranı ile katıldı.

İç ve dış gündemdeki ekonomik gelişmeleri değerlendirmek üzere Colendi Menkul katkılarıyla Dr. Artunç Kocabalkan ve Berna Süslü haftanın kapanış, yeni ayın başlangıç gününde sizlerle..