Dün borsa için karışık ancak tahvil için coşkulu bir gündü. Dün Borsa İstanbul 100 endeksi 8057,42 puandan %0.37 düşüş ile kapanırken Dün gerçekleşen hazine ihalelerine rekor teklifler gelmesi Türk Lirası Tahvillerindeki iştahın arttığını göstermiş oldu.

Dış Ticaret Verileri

İhracatın ithalatı karşılama oranı geçen yılın kasım ayına göre %71.4 seviyesinden %79.5 seviyesine çıktı. Ekonomist Ali Hakan Kara’nın aktardığı bilgilere göre bu veri son yılların en düşük karşılama oranı olarak karşımıza çıkmakta. En önemli sebebinin ise enflasyonist baskılardan kaynaklanan “yarın bugünden pahalı olacak” beklentisi sebebi ile artan ithal mal talebi olduğunu söyledi. Ancak 2024 senesinde sıkılaşan koşullar neticesinde bu göstergede iyileşme görüleceğini aktardı.

TÜRKİYE Enflasyon Verileri

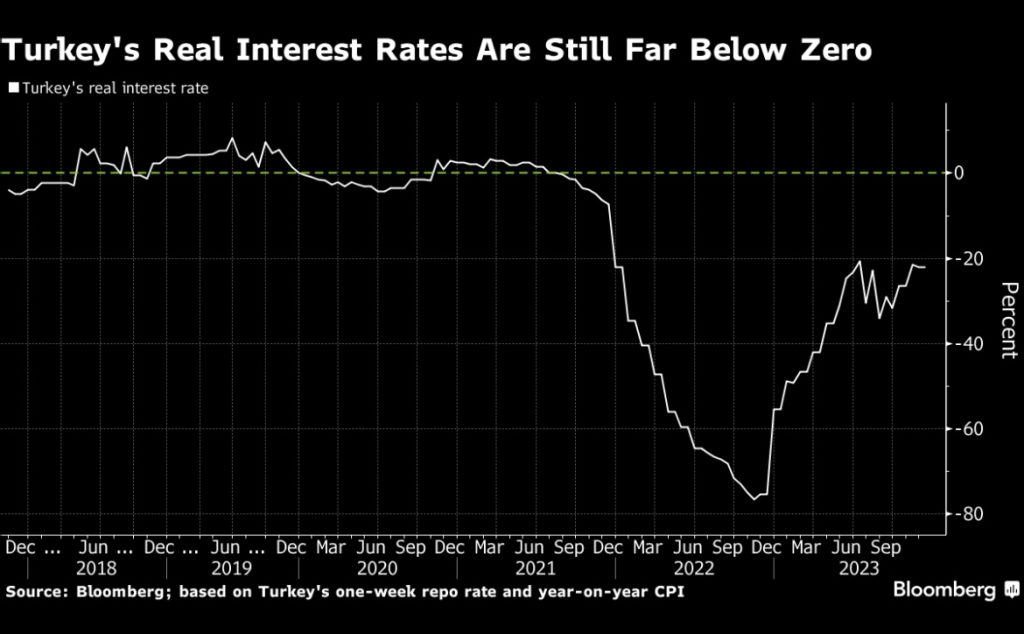

Ülkemizdeki enflasyonda zayıflama devam ediyor. Sıkılaşan ekonomik koşulların etkisinin yavaş yavaş görülmeye başlaması Ülkemizin enflasyon canavarından kurtulmaya başladığını yavaş yavaş hissettiriyor TUFE verileri beklentinin altında gelerek %3.28 seviyesinde gerçekleşti bir önceki ay ise %3.43 seviyesinde idi. Mevcut reel faiz ise %20- civarında gerçekleşirken 2024 beklentilerine göre pozitif reel faiz seviyesi hala korunuyor ancak yeterli mi derseniz. Gidecek daha çok yolumuz var diyebiliriz.

BİST100

Borsa istanbul tarafında hala satıcılı bir seyir olduğunu söylemek mümkün. Endeks için önemli seviye olan 8102 civarında bir kırılım görmediğimiz sürece satıcılı seyir devam etme eğilimi gösterebilir.

Tahvil

Dün yapılan 10 yıl vadeli sabit kuponlu devlet tahvili ihalesinde 37.39 Milyar TL Rekabetçi Olmayan Teklif geldi. Anonim finans muhabiri 507 yaptığı paylaşımda tek bir tahvilde tarihte ilk kez 30 milyar TL üstünde talep geldiğini yazdı. Ayrıca gelen yüksek talep arasında yabancı olup olmadığı tam olarak bilinmesede Türk Lirası cinsinden borçlanma araçlarına ilginin artık net bir şekilde arttığını söyleyebiliriz. Piyasa açılışı sonrası 2 yıllık tahvil %38.17 bileşik ve 10 yıllık tahviller %26.70 seviyesinden işlem görüyor. Ayrıca TLREFOIS (Türk Lirası Gecelik Referans Faizi Overnight Indexed Swap) tarafı 3 ayda %43.46 faiz fiyatlarken 1 yılda %41.51 seviyesinde bulunuyor. Dış borçlanma tarafında ise TR 10 yıllık kamu eurobondları %8.067 seviyesinde işlem görüyor.

Emtia

Gümüş ve altın tarafında hafta başından beri sert geri çekilmeler gözlemliyoruz özellikle ons altının gün içi %6 seviyesine varan dalgalanması sonrası altın satıcılı bir seyir ile 2020 dolar seviyesine kadar geriledi. Ons altın tarafında geri çekilmelerde 2005 dolar seviyesinin önemli olduğunu düşünüyoruz. Gümüş için ise 24.00-24.03 seviyelerini destek olarak takip ediyoruz. Brent petrol için ise 71.76 dolar seviyesini takip etmekteyiz. Ancak petroldeki yüksek volatilite kaynaklı aşağı tarafta 71.60 dolar seviyeleri de izlenebilir.

ABD Ekonomik Verileri

ABD tarafında dün 3 veriyi karşıladık hizmet PMI beklenti 50.8 gerçekleşen 50.8. İş İmkanları Ve Personel değişim oranı (JOLTS) beklenti 9.350 milyon gerçekleşen 8.733 milyon. ISM imalat dışı PMI beklenti 52.0 gerçekleşen 52.7. Bu veriler sonrası ABD 10 yıllık tahvillerinin getiri oranları 10 Baz puana yakın düşüş kaydederek %4.1640 seviyesine kadar geriledi. Yaklaşık 1 ay önce %5 seviyesinin üstüne çıkan 10 yıllık getirileri çok hızlı bir şekilde %4.16 seviyesine kadar geriledi ve 1980’li yıllardan beri en hızlı getiri değişimi olarak karşımıza çıktı. Bugün ise ABD tarafında saat 16:15 de ADP tarım dışı istihdam verilerini karşılayacağız piyasa beklentisi 128.000 seviyesinde bulunuyor. Cuma günü ise Kasım ayı için Tarım dışı istihdam, ortalama saatlik kazançlar ve işsizlik oranı verilerini karşılayacağız.

EURO bölgesi ÜFE

Gelen verilere göre EURO bölgesinde ÜFE oranı bir önceki aya göre %0.2 artış gösterdi. 2022 yılının aynı dönemine göre ise %8.7 oranında azaldı. Beklentilere paralel ve daha iyi gelen veriler piyasadaki iyimserliği arttırırken AB VE ABD tarafında ilk faiz indirimlerini yaz başında görme ihtimali artıyor. Ancak Merkez Bankaları yine de enflasyona karşı dikkat ettiklerini ve bir bozulma gördüklerinde faiz artış silahlarını tekrar devreye sokabileceklerini dile getiriyor. Ancak faiz artışlarının devam edebilme veya edecek olma ihtimali piyasadaki “yumuşak iniş” algısında zayıflamaya yol açıp resesyon ihtimalinde artışa yol açabilir.