Hafta boyunca yatay bir seyir izleyen altın, gümüş ve diğer değerli metal fiyatları, Perşembe günü açıklanan ABD konut sektöründeki daralma ve işsizlik başvurularının paralel olarak artmasıyla önemli yükselişler yaşadı. Ancak, Cuma günü açıklanan Hizmet ve Üretim Satın Alma Müdürleri (PMI) endeksinin beklentilerin oldukça üzerinde gelmesi piyasalarda moralleri bozdu. Sonuç olarak, haftaya 2.328 dolar seviyesinden başlayan ons altın, haftayı %0,41 düşüşle 2.321 dolar seviyesinden tamamladı. Gümüş fiyatları ise altına göre biraz daha dirençli kalarak haftayı %0,03 düşüşle 29,54 dolar seviyesinde kapattı. Önceki haftalara benzer olarak, açıklanan verilerin bir iyi bir kötü gelmesi yatırımcılar için belirsiz bir tablo oluşturdu ve adeta bir papatya falını anımsattı.

Öte yandan, Avrupa Merkez Bankası’nın (ECB) ardından faiz indirimine başlaması beklenen merkez bankalarından biri olan İngiltere Merkez Bankası’nın politika faiz oranlarını sabit tutma kararı, yatırımcılar arasında diğer merkez bankalarının faiz indirim stratejilerini nasıl etkileyeceği konusunda soru işaretleri yarattı.

Ayrıca, her hafta olduğu gibi, başta ABD Merkez Bankası (FED) bölgesel başkanları olmak üzere, Avrupa Merkez Bankası (ECB) ve Japonya Merkez Bankası (BoJ) yetkililerinin faiz indirimlerine ilişkin temkinli açıklamaları devam etti. Bu açıklamalar, piyasalarda belirsizlik yaratırken, yatırımcıların faiz politikalarına yönelik beklentilerini de şekillendirmeye devam ediyor.

FED/Kaskhari: Aralık Ayı Faiz İndirimleri İçin Makul Olabilir

Minneapolis Fed Başkanı Neel Kashkari, ABD Merkez Bankası’nın Aralık ayında faiz indirimi yapmasının makul bir tahmin olduğunu belirtti. Pazar günü yaptığı açıklamada, Kashkari, Fed’in bu yıl bir kez faiz oranlarını düşüreceğini ve bunun için Aralık ayının uygun olacağını ifade etti.

Kashkari, enflasyonun %2 hedefine döndüğüne dair daha fazla kanıt görmeleri gerektiğini vurguladı. Geçen hafta, Fed, enflasyonu kontrol altına almak amacıyla politika faizini %5,25 – %5,50 aralığında sabit tuttu. Ayrıca, 19 Fed üyesinin medyan tahmininin bu yıl tek bir faiz indirimi öngördüğünü de belirtti.

“Şu anda acele etmeden, daha fazla enflasyon verisi ve ekonomi ile işgücü piyasasına dair daha fazla bilgi elde etmek için iyi bir konumdayız,” diyen Kashkari, yıl sonuna doğru tek bir faiz indirimi olasılığının yüksek olduğunu söyledi. Faiz indirimi konusunda temkinli yaklaşan Kashkari, kişisel olarak ne kadar indirim beklediğini belirtmedi.

Fed Yetkililerinden ‘Sabır’ Mesajı

Fed yetkilileri, faiz indirimi için sabırlı olunması gerektiğini vurguladı. Fed Guvernörü Adriana Kugler, ekonomik koşulların beklendiği gibi gelişmesi halinde yılın ilerleyen zamanlarında faiz indiriminin uygun olabileceğini belirtti. St. Louis Fed Başkanı Alberto Musalem, faiz indirimi için olumlu verilerin görülmesinin “çeyrekler” alabileceğini ifade etti.

New York Fed Başkanı John Williams ve Richmond Fed Başkanı Thomas Barkin, faiz indiriminin zamanlaması konusunda belirli bir çerçeve sunmaktan kaçındı. Boston Fed Başkanı Susan Collins, kısa vadeli olumlu verilere aşırı tepki verilmemesi gerektiğini belirterek temkinli olunması gerektiğini vurguladı.

Enflasyon, 2023’ün ikinci yarısındaki hızlı düşüşün ardından 2024’ün ilk çeyreğinde yeniden yükselişe geçti. Yetkililer, mevcut verilerin daha pozitif olmasına rağmen temkinli yaklaşımlarını sürdürüyor.

ECB/Centeno: Enflasyon Düşüşünü Sürdürürse Faiz İndirimleri Devam Edebilir

ECB Yönetim Konseyi üyesi ve Portekiz Merkez Bankası Başkanı Mario Centeno’ya göre, Avrupa Merkez Bankası (ECB) enflasyon ılımlı seyrettiği sürece faiz oranlarını daha da düşürebilir.

Centeno, “Faiz oranları döngüsü gelişmeye devam edecek. Enflasyon bize yardımcı olursa oranlar düşecek, ki oluyor da,” dedi.

Ancak Centeno, faizlerin sıfıra inmesinin kötü bir işaret olacağını belirterek, ideal olarak %2 seviyesine yaklaşmalarının daha sağlıklı olduğunu vurguladı. “Faiz oranlarının %2 civarında dalgalanması, Avrupa ve Portekiz ekonomisi için daha fazla istikrar sağlayacak bir ekonomik ve mali çerçeve oluşturacaktır,” dedi.

BOJ Başkan Yardımcısı Uchida: Faiz Artışları İçin Hazırız

Japonya Merkez Bankası (BOJ) Başkan Yardımcısı Shinichi Uchida, ekonomi ve fiyatların beklentileri doğrultusunda ilerlemesi halinde, merkez bankasının parasal destek derecesini ayarlayarak faiz oranlarını artırmaya hazır olduklarını belirtti.

Uchida, bir toplantıda yaptığı konuşmada, Japonya ekonomisinin bazı zayıf işaretler göstermesine rağmen, genel olarak ılımlı bir şekilde toparlanmaya devam ettiğini ifade etti. Uchida, “Ekonomik ve fiyat gelişmeleri tahminlerimiz doğrultusunda seyrettiği sürece, parasal destek derecesini ayarlayacağız ve gerektiğinde faiz oranlarını artıracağız,” dedi.

Uchida, Japonya ekonomisinin toparlanma sürecinde olduğunu, ancak bu sürecin bazı belirsizlikler içerdiğini de vurguladı. Bu belirsizliklerin giderilmesi ve ekonominin sürdürülebilir bir şekilde büyümesi için uygun para politikalarının uygulanmasının önemine dikkat çekti.

Yatırım Kuruluşlarının 2024 ve 2025 Yıl Sonu Altın ve Gümüş Fiyat Tahminleri

2024 yılı sonu için önde gelen yatırım kuruluşlarının altın fiyat tahminleri açıklandı. Commerzbank ve ING Bank, altın fiyatlarının yıl sonunda 2.300 dolar seviyesinde olmasını beklerken, JPMorgan bu rakamın 2.500 dolar olacağını öngörüyor.

2025 yılı sonu tahminlerinde ise farklı bir tablo ortaya çıkıyor. ING Bank, altın fiyatlarının 2.315 dolara yükseleceğini tahmin ederken, Citi Bank ve Bank of America altın fiyatlarının 3.000 dolar seviyesine ulaşacağını öngörüyor.

Gümüş fiyatları için de benzer tahminler yapıldı. Commerzbank ve JPMorgan, 2024 yıl sonu itibarıyla gümüşün ons fiyatının 30 dolar seviyesinde olacağını öngörüyor. Bank of America ise, iki yıl içinde gümüşün ons fiyatının 35 dolar seviyesine ulaşabileceğini belirtti.

Bu tahminler, altın ve gümüş piyasalarının gelecekteki seyrine dair önemli ipuçları veriyor ve yatırımcılar için kritik bir referans noktası oluşturuyor.

ABD 10 Yıllık Tahvillerinde Dalgalı Seyir

Açıklanan veriler, FED’in faiz indirim ihtimallerini ve ABD’nin 10 yıllık tahvil oranlarını önemli ölçüde etkiledi. Haftaya %4,22 seviyesinden başlayan 10 yıllık ABD tahvil getirileri, hafta boyunca %4,22 ile %4,30 arasında oldukça dalgalı bir seyir izledi. Bu dalgalanmalar, yatırımcıların ekonomik veriler ve FED’in gelecekteki para politikaları hakkında belirsizlik yaşadığını gösteriyor.

FED’in faiz indirimine gitme ihtimalinin artması, tahvil piyasalarında da hareketliliğe yol açtı. Yatırımcılar, düşük faiz oranlarının tahvil getirilerini nasıl etkileyeceğini değerlendirirken, 10 yıllık tahvil getirileri haftayı %1’lik bir artışla %4,26 seviyesinden tamamladı. Bu durum, piyasalarda yaşanan dalgalanmaların ve belirsizliklerin bir yansıması olarak değerlendirilebilir.

Tahvil piyasalarındaki bu hareketlilik, FED’in faiz indirimleri ve ekonomik verilerin ışığında yatırımcıların geleceğe yönelik beklentilerini nasıl şekillendirdiğini de ortaya koyuyor. Yatırımcılar, düşük faiz oranlarının ekonomik büyümeyi nasıl etkileyeceğine dair ipuçları ararken, tahvil getirilerindeki değişimler de bu beklentilere paralel olarak dalgalanıyor.

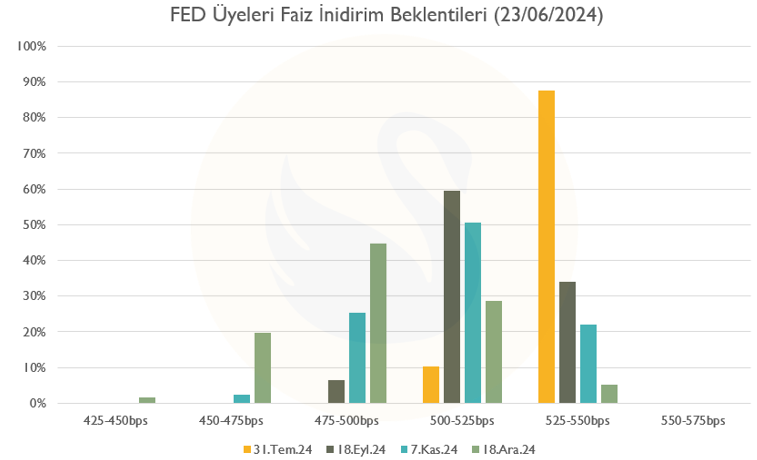

FED Faiz İndirim Beklentileri

FED bölgesel başkanlarının oylarına göre, en erken faiz indirimi ihtimali %59,5 ile Eylül ayındaki toplantıda gerçekleşebilir. Bu oran, piyasalarda büyük dikkatle izleniyor ve yatırımcılar tarafından yakından takip ediliyor. Eylül toplantısı, FED’in gelecekteki para politikalarını belirlemede kritik öneme sahip olacağı tahmin ediliyor.

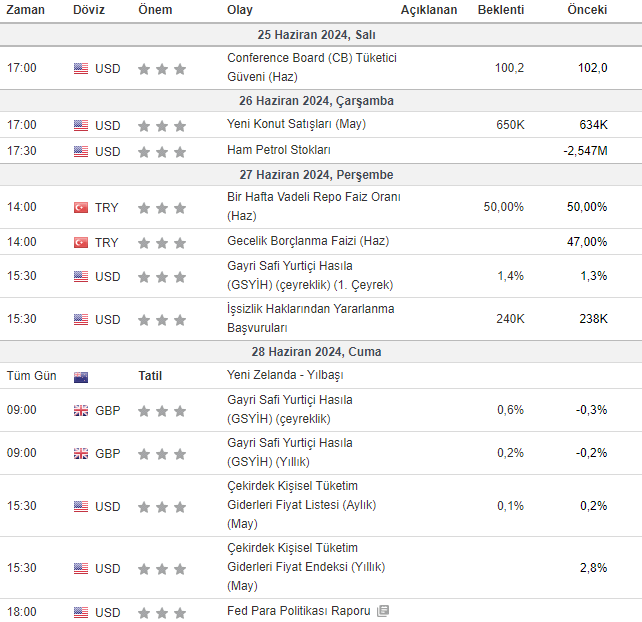

Ekonomik Takvim

Önümüzdeki hafta küresel piyasa ve emtia fiyatlarını etkilemesi beklenen ekonomik takvim aşağıdaki gibidir.