Ekim ayında cari işlemler açığı 0,3 milyar dolara geriledi…

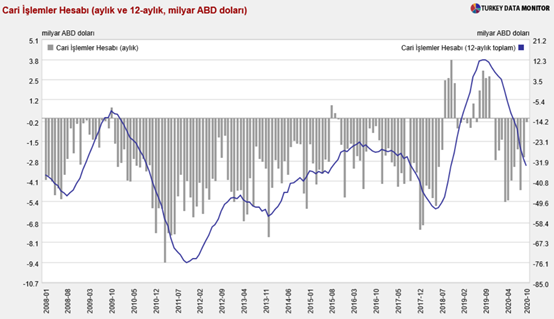

Merkez Bankası, 2020 yılı Ekim ayı ödemeler dengesi verilerini açıkladı. Türkiye’deki yurt içi yerleşiklerin yurt dışı yerleşiklerle yaptığı ekonomik faaliyetler sonucunda Eylül ayında 2,56 milyar dolar cari işlemler açığı kaydedilmesinin ardından Ekim ayında 0,3 milyar dolar cari işlemler açığı kaydedildi. Son 12 aylık cari işlemler açığı ise Ekim ayında 33,8 milyar dolara yükseldi. Aşağıdaki grafikte gri çubuklar sol eksendeki aylık cari işlemler dengesini, mavi çizgi ise sağ eksende 12-aylık toplam cari işlemler dengesini göstermektedir. Net enerji ithalatçısı ülke konumundaki Türkiye’de ithalat kalemindeki sert düşüşler ile ihracat ve turizm gelirlerindeki artışlar cari işlemler dengesini yukarı taşıyan ana faktörlerdir.

Ekim ayında cari işlemler dengesinin 0,3 milyar dolar açık vermesinde, dış ticaret açığının bir önceki aya göre 2,47 milyar dolar azalarak 1,27 milyar dolara gerilemesi etkili oldu. Toplam mal ihracatı Ekim ayında bir önceki aya göre 1,26 milyar dolar artarken toplam mal ithalatında 1,21 milyar dolarlık azalma kaydedildi.

Hazine’nin eurobond ihracı finansman hesabını pozitife çevirdi…

Ödemeler dengesinin finansman tarafında ise Eylül ayında 2,48 milyar dolar açık verilmişken, Ekim ayında Hazine’nin 2,5 milyar dolar tahvil yoluyla dış borçlanması finans hesabının 1,3 milyar dolar fazla vermesinde etkili oldu.

Ağustos 2018’den bu yana dış borç ödemesinden daha az dış borçlanma gerçekleştirildi…

Bu yazımda; ödemeler dengesi tablosunda yer alan finans hesabının alt kalemlerinde bulunan Genel Hükümet, Bankalar ve Diğer Sektörlerin borçlanma verilerine odaklanmak istiyorum. Aşağıdaki grafikte mavi çubuklar Genel Hükümetin döviz cinsinden tahvil ihracı yoluyla net borçlanmasını; kırmızı çubuklar Bankaların, yeşil çubuklar ise Diğer Sektörlerin kredi ve tahvil yoluyla net dış borç pozisyonunu (kullanım ve geri ödeme arasındaki fark) göstermektedir.

2013 yılında ABD merkez bankası Fed’in istihdam ve enflasyon hedeflerine uygun sinyallerin gelmeye başladığına yönelik sözlü yönlendirmelerle faiz artırımı olasılığını ortaya koyması özellikle banka ve Diğer Sektörlerin dış borçlanmaya ağırlık vermelerine sebep oldu. Fed’in ilk faiz artırımına gittiği 2015 yılı sonuna kadar söz konusu eğilimin sürdüğünü görüyoruz. Ancak Fed’in Aralık 2016’dan itibaren faiz artırımlarını kademeli olarak sürdürmeye başladığı dönemde, özellikle Diğer Sektörlerin Türk lirasının sert değer kaybettiği Ağustos 2018 yılına kadar yurt dışı borçlanmaya ağırlık verdiğini, Ağustos 2018’den itibaren ise borç ödemelerinden daha azını tekrar borçlandıkları bir seyirle karşılaşıyoruz.

Mart 2018’de Trump yönetimindeki ABD’nin başlattığı ticaret savaşı, Türkiye’nin de üretim çarkının yavaşlamasına sebep olması, Türk lirasındaki değer kayıplarının 2019’da da sürmesi ve 2020 yılı Mart ayı ile birlikte Kovid-19 pandemisinin tüm dünyayı etkisi altına alması Türkiye’de reel sektörün yatırımlar konusunda geride durmasına sebep oluyor. Bu geri duruşun etkisini de Diğer Sektörlerin borç çevirme oranının %100’ün altına gerilemesinde görüyoruz. Ekim 2020’de ise Diğer Sektörlerin 0,96 milyar dolar döviz cinsinden borç geri ödemesine karşılık 1,43 milyar dolarlık borçlanma gerçekleştirmesi borç çevirme oranının %149’a yükselmesine sebep oldu.

Türk lirasında yaşanan istikrar, özel sektörün yabancı para cinsinden borçlanmayı cazip hale getirebilir…

Türk lirasındaki değer kayıpları ve tedarik zincirindeki aksamalara bağlı olarak enflasyonist baskıların arttığı mevcut ortamda yeni ekonomi yönetiminin politika faizini yukarı çekmesi TL cinsinden mevduat ve kredi faizlerini de yukarı çekiyor. Türk lirasına güvenin tazelenmesi döviz geliri olan şirketlerin daha düşük maliyetlerden yabancı para cinsinden borçlanmayı tercih etmesinde etkili olacaktır. Öte yandan Hazine ve Maliye Bakanı Lütfi Elvan’ın 2021 yılında yabancı para cinsinden borçlanmasının payını azaltacaklarına dair açıklamasını kur riski açısından olumlu bir gelişme olarak değerlendirebiliriz.

Dr. Fulya Gürbüz