26-30 Nisan haftasında imalat ve hizmet sektörlerine ilişkin Merkez Bankası, TÜİK ve MÜSİAD’dan Nisan ayı öncü verilerini alacağız. Cuma günü açıklanan ABD, Euro Bölgesi ve İngiltere imalat sektörlerine ilişkin IHS Markit Nisan ayı PMI endeksleri ilk tahminlerinden Türkiye’nin imalat sektörünün Nisan ayında olumlu etkileneceği işaretini aldık. Öte yandan Amerika ve Japonya merkez bankaları para politikası toplantılarından herhangi bir değişiklik gelmeyecek. Toplantı sonrası yayınlanacak basın bültenlerinde BOJ ve Fed’in ekonomiye ilişkin beklenti ve risklere odaklanacağız. Benzer şekilde Türkiye Cumhuriyet Merkez Bankasının yayınlayacağı 2021 yılı 2. çeyrek Enflasyon Raporu’nda da enflasyon beklentileri ve beklentilere yönelik riskleri takip edeceğiz.

26 NİSAN 2021, PAZARTESİ

NİSAN AYI İMALAT SEKTÖRÜ KAPASİTE KULLANIM ORANI (KKO) – TCMB

Mart ayında imalat sanayi genelinde KKO, bir önceki aya göre 0,2 puan azalarak %74,7, mevsimsel etkilerden arındırılmış KKO, bir önceki aya göre 0,1 puan artarak %75,6 seviyesinde gerçekleşmişti.

NİSAN AYI REEL KESİM GÜVEN ENDEKSİ (RKGE) – TCMB

Mart ayında RKGE, bir önceki aya göre 1,5 puan artarak 110,8 seviyesinde gerçekleşmişti. Mart ayında mevcut iç piyasa sipariş miktarı önceki aya göre gerilerken, ihracat sipariş miktarında önceki aya göre artış kaydedilmişti. Nitekim Ticaret Bakanlığının ilan ettiği Mart ayı dış ticaret verilerinde de ihracatın önceki aya göre hızlandığını gördük. İthalatın ise Mart ayında ihracattan daha fazla hızlanması RKGE’deki sabit sermaye yatırım harcamalarındaki artışı destekledi. Nisan ayı IHS Markit imalat sektörü PMI ilk tahminleri, en büyük ticaret ortağımız olan Başta Almanya olmak üzere Euro Bölgesi, İngiltere ve ABD’de ihracat siparişlerinin ve istihdamın artmaya devam ettiği sinyallerini verdi. Nisan ayındaki söz konusu gelişmelerinTürkiye’nin imalat sektörünün ihracat siparişlerine, yatırım harcamalarına ve istihdam düzeyine yansıyıp yansımadığını RKGE verilerinde görmeye çalışacağız.

NİSAN AYI SEKTÖREL GÜVEN ENDEKSLERİ – TÜİK

Mart ayında güven endeksi hizmet ve perakende ticaret sektörlerinde yükselirken, inşaat sektöründe düşmüştü. Nisan ayında Covid-19 vaka sayılarındaki artış ve beraberinde gelen kısıtlamalar hizmet ve perakende ticaretteki güven algısını geriletecektir.

27 NİSAN 2021, SALI

JAPONYA MERKEZ BANKASI (BOJ) PARA POLİTİKASI TOPLANTI KARARI – BOJ

2016 yılı Şubat ayından beri politika faizini eksi seviyede tutan BOJ, yıllık enflasyonun Ekim 2020’den Mart ayı sonuna kadar aralıksız negatif değerler alması (fiyatların yıllık olarak düşmesi) ve artan Covid-19 vakalarının etkisiyle politika faizinde değişiklik yapmayacak. Ocak-Mart 2021 döneminde arka arkaya kaydedilen aylık fiyat artışları ise BOJ’un parasal genişleme hamlelerinin hane halkı talebinin artmasında destekleyici olduğunu gösteriyor. Dolayısıyla BOJ, Salı günkü toplantısında politika faizinde değişiklik yapmayacak ve parasal desteği sürdürme mesajını vermeye devam edecek.

28 NİSAN 2021, ÇARŞAMBA

AMERİKAN MERKEZ BANKASI (FED) PARA POLİTİKASI TOPLANTI KARARI – FED

Aşılamada hızlı hareket eden ABD, vaka sayılarını Şubat ayı sonlarından itibaren yatay seyre döndürmeyi başardı. Yıllık enflasyon (TÜFE) artan talep artışına bağlı olarak Mart ayında %2,6 seviyesine sıçradı. İşsizlik oranı da Mart ayında aylık 0,2 puan azalışla %6,0 seviyesine geriledi. IHS Markit öncü verilerine göre, Nisan ayında da enflasyonun aylık bazda artacağı sinyalini aldık. Fed, aşılamada hızlanmanın beraberinde getirdiği üretim artışı ve fiyat baskılarına rağmen gevşek para politikasını sürdürmeye devam edecek. İki sebep var. İlki, Nisan ayında Fed tarafından yayınlanan Bej Kitap (Beige Book), ekonomik aktivitenin yılın ilk iki ayında önceki döneme göre ılımlı büyüme kaydettiğine, istihdamın yavaş bir hızla arttığına işaret etmişti. İkincisi de ham madde kısıtlarının sektörleri olumsuz etkilemeye devam ederken, maliyet enflasyonunun talep enflasyonundan daha ağır basmasıdır. Bu şu demek, üreticiler maliyet artışlarını tüketiciye kısmen yansıtabilmektedir.

MART AYI ULUSLARARASI REZERVLER VE DÖVİZ LİKİDİTESİ – TCMB

Şubat ayında Merkez Bankasının resmi rezerv varlıkları (döviz, döviz cinsi menkul kıymetler, mevduat, IMF parası ve altın) 95,3 milyar dolar iken yükümlülükleri toplamı 138,0 milyar dolardı. Böylece Merkez Bankası net varlıkları eksi 42,7 milyar dolar seviyesinde bulunmaktaydı. Merkez Bankası haftalık olarak da bu veriyi yayımlamaya başladı. 26 Mart haftasında söz konusu rezerv açığı 44,5 milyar dolarken en son 16 Nisan haftasında 38,4 milyar dolar seviyesine gerilemiş durumda.

29 NİSAN2021, PERŞEMBE

NİSAN AYI ENFLASYON RAPORU – TCMB

Merkez Bankası 2021 yılı ikinci Enflasyon Raporunu yayınlayacak. İlk raporda yıl sonunda enflasyonun (TÜFE) %7,3 ile %11,5 aralığında olmak üzere orta noktası olan %9,4 seviyesinde kapatacağı tahmin edilmişti. Mart ayı itibariyle TÜFE (tüketici fiyat enflasyonu) %16,2 seviyesine, üretici maliyetleri (Yİ-ÜFE) ise %31,2 seviyesine yükselmiş durumda. Merkez Bankasının yeni raporda artan maliyet odaklı enflasyonist baskılara (döviz kurundaki artış, tedarik zincirindeki sıkıntıların ham madde fiyatlarını yükseltmesi, başta petrol olmak üzere emtia fiyatlarındaki yükseliş) bağlı olarak yıl sonu TÜFE tahmin aralığını yüzde 2 puan yükseltmesi gerekiyor.

NİSAN AYI EKONOMİK GÜVEN ENDEKSİ – TÜİK

Ekonomik güven endeksi Şubat ayında 95,8 iken, Mart ayında %3,3 oranında artarak 98,9 değerine yükselmişti. Bunda azalan Covid-19 vakalarına istinaden kısıtlamaların gevşetilmesinin etkisi olmuştu. Ancak vaka sayısındaki artışlar Nisan ayında tekrar kapanmaları beraberinde getirdi ve tüketici güven endeksi Nisan ayında aylık %7,5’lik düşüş kaydetti. Sektörel güven endekslerindeki olası düşüşlerle birlikte Nisan ayında ekonomik güven endeksinde de düşüş göreceğiz.

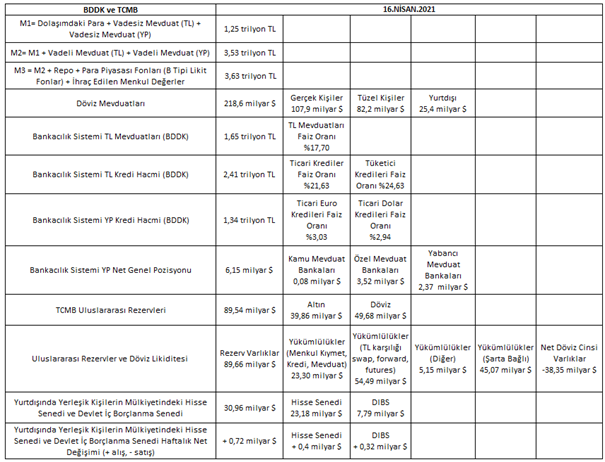

TCMB VE BDDK, 22 NİSAN 2021 TARİHLİ HAFTALIK PARA VE BANKA VERİLERİ – BDDK, TCMB

16 Nisan ile biten haftada piyasadaki likiditeyi gösteren parasal göstergeler (M1, M2, M3) önceki haftaya göre hafif de olsa artışlarını sürdürdü. TL cinsi mevduatlarda kısmen artış yaşanırken, TL cinsi kredilerde önemli bir değişiklik görülmedi. Döviz mevduatları haftalık 2,4 milyar dolar artışla 218,6 milyar dolar seviyesine yükseldi; tüzel kişiler döviz mevduatlarını 1,4 milyar dolar, bireyseller 0,5 milyar dolar artırdı. Bankacılık sistemi yabancı para net genel pozisyonu 6,1 milyar dolar ile önceki haftaya göre değişiklik göstermedi. Uluslararası rezervler 89,5 milyar dolar seviyesi ile önceki haftaya hafif arttı. Rezervlerin artmasına bağlı olarak Merkez Bankası net rezerv ve döviz likiditesi açığı 4,8 milyar dolar azalarak 38,4 milyar dolar seviyesine geriledi. Yurtdışında yerleşik kişilerin mülkiyetindeki hisse senedi ve devlet iç borçlanma senedi (DİBS) toplamı önceki haftaya göre 0,7 milyar dolar artışla 31 milyar dolar seviyesine yükseldi. Yurt dışı yerleşikler 16 Nisan haftasında 723 milyon dolarlık net alış yaptı; hisse senetlerinde net 400 milyon dolar, DİBS’te net 323 milyon dolarlık alış yapıldı.

30 NİSAN 2021, CUMA

MART AYI DIŞ TİCARET İSTATİSTİKLERİ – TÜİK

Ticaret Bakanlığı, Nisan ayı başında Mart ayı dış ticaret verileri açıklamıştı. Buna göre ihracat yıllık %42,2 artışla 18 milyar 985 milyon dolar, ithalat %25,8 artışla 23 milyar 679 milyon dolar olmuştu. Aylık bazda bakıldığında, Mart ayında ithalat önceki aya göre ihracattan daha hızlı artış kaydetti ki bu hızlanma, cari işlemler açığının Mart ayında Şubat ayına göre 2,6 milyar dolar artmasında etkili olacak.

NİSAN AYI SAMEKS HİZMET VE SANAYİ ENDEKSLERİ – MÜSİAD

Mart ayında takvim ve mevsimsellikten arındırılmış SAMEKS hizmet endeksi Şubat ayına göre 1,1 puan azalışla 50,6 seviyesine SAMEKS sanayi endeksi aylık 0,9 puan azalışla 50,8 seviyesine gerilemişti. Endeksin 50 üzerindeki seviyeleri sektörde önceki aya göre büyümeye, 50 altındaki seviyeler ise sektörde daralmaya işaret ediyor. Endekslerin Mart ayında düşmüş olmasına karşın halen 50 üzerindeki seviyelerini koruması, sektörlerdeki büyümenin önceki aya göre yavaşladığını gösteriyor. Nisan ayında vaka sayılarındaki artışa bağlı olarak devreye alınan kısıtlamalar, SAMEKS endekslerine aşağı yönlü etkide bulunacaktır.

Dr. Fulya Gürbüz