ABD ENFLASYONU

Faiz indirimleri için önem arz eden ABD TÜFE verisi bugün açıklanacak olup beklenti 2,9% ile bir önceki ayın (3,4%) altında gelmesi bekleniyor.

FED’in dikkat ettiği çekirdek enflasyon verisiyle ilgili beklenti ise 3,8% ile bir önceki verinin (3,9%) hafif altında seyrediyor.

Enflasyon verisinde beklentiyi aşan bir düşüş görülmesi halinde risk iştahının artması ve hisse senedi piyasalarında yukarı yönlü seyrin devam etmesi beklenmektedir.

Tersi durumda ise satış baskısı artsa dahi uzun soluklu olmayacağı görülmektedir. Bu durumun temelinde yatan sebep VIX endeksinin tarihi düşük (13) seviyelerde seyretmesidir.

İŞSİZLİK VERİLERİ AÇIKLANDI

Bugün açıklanan işsizlik verilerine göre işsizlik oranı 8,9% seviyesinden gerileyerek 8,8% seviyesinde gerçekleşti.

İş gücüne katılım oranı Aralık ayında 53,% seviyesine çıkarken istihdam oranı ise 48,8% seviyesine çıktı.

Verinin genel itibariyle endeksi pozitif etkilemesi beklenmekte olup;

Endeks için destek seviyeleri: 8947-8874-8577

Endeks için direnç seviyeleri: 9092-9160-9356

SANAYİ ÜRETİMİ

Sanayi üretimi aylık bazda 2,4% gelerek bir önceki ay gelen -1,4% olan veriden sonra tekrar pozitif bölgeye geçti.

Yıllık bazda ise 0,1% olan Kasım verisi sonrası Aralık ayında 1,6% gelerek sanayi üretimi tekrar ivme kazandı.

Sermaye malında yaşanan artış ve düşük teknoloji grubunda yaşanan düşüş ise dikkat çekici olup sanayi üretim verisinin borsa üzerindeki etkisinin ise pozitif olması beklenmektedir.

ENFLASYON RAPORU

Bugün TCMB enflasyon raporu açıklanacak olup yeni başkanın ilk toplantısı olması sebebiyle önem arz ediyor.

Yeni başkan ataması sonrası piyasalarda korkulan olmazken, endeks yükselişine devam etti.

Enflasyon raporunda verilecek mesajlar ve enflasyonla mücadele vurgusu piyasalar tarafından beklenirken; haftalık bazda ise bugün açıklanacak olan portföy girişleri, TCMB rezerv miktarı, haftalık bankacılık verileri ve ABD işsizlik maaşı başvuruları piyasaların yakın takibinde olacak.

GÖZLER FED ÜYELERİNDE

Veri gündeminin görece sakin olduğu bugün, FED üyelerinin açıklamaları takip edilecek.

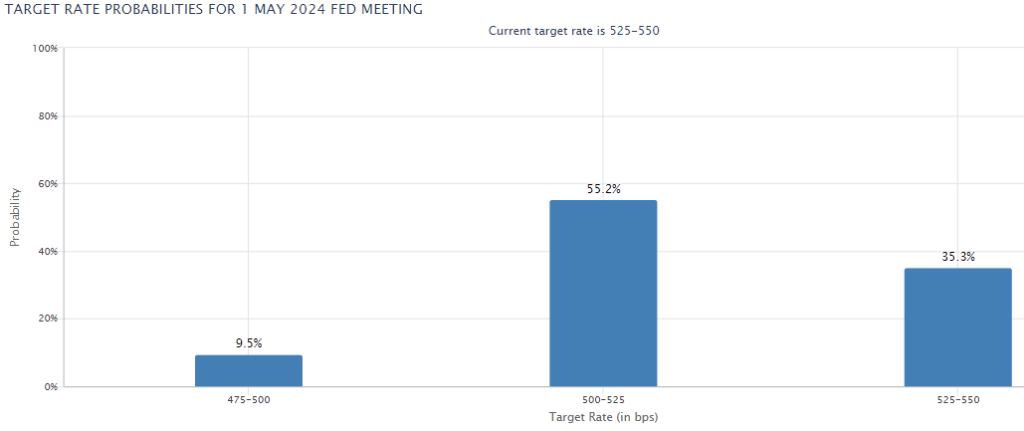

Mart ayında faiz indirimine yönelik beklentiler ötelenirken Mayıs toplantısında faiz indirim olasılığı ise 55,2% seviyesine kadar gerilemiş durumda.

Uluslararası yatırım kuruluşlarının Türk menkul kıymet piyasalarıyla ilgili yaptıkları açıklamalar ve yayınlanan raporlar, endeksi desteklemeye devam ediyor.

FED tarafında ise ekonomik aktivitedeki artış kredi/mevduat rasyolarına pozitif yansımaya devam ediyor.

Bu durum FED üyelerinden beklenen faiz indirim döngüsünün Mayıs ayından sonra yapılması ihtimalini artırıyor.

RADARDAKİ ÜLKE TÜRKİYE

Bugün önemli bir veri akışı olmayıp Fitch tarafından yapılan açıklamada, Türkiye dahil gelişmekte olan ülkelere giren fon miktarının 2024 yılında son 10 yılın en yüksek seviyesine çıkacağını belirtti.

Toplam tutar olaraksa 200 milyar USD gibi bir rakamdan bahsedilirken, Kızıldeniz gerilimi sebebiyle Çin’den ithal edilen ürünlerde yaşanan aksama ve artan navlun maliyetleri sebebiyle Türkiye’den yapılan siparişlerde artış dikkat çekiyor.

Siparişlerin kırılımına bakıldığında ise hazır giyim, işlenmiş gıda, tarım ürünleri ile ev ve mutfak eşyalarının başı çektiği görülüyor. Bu durum gerek doğrudan yatırımların hızlanması gerekse satın alma-birleşme konularında Türk şirketlerinin yabancı radarında olma olasılığını artırıyor.

Bu sektörlerde faaliyet gösteren ve özellikle de ihracat odaklı firmaların (Kızıldeniz krizinin devam etmesi halinde) önümüzdeki dönemde pozitif ayrışması ihtimali oldukça yüksek.

TÜFE BEKLENTİLERİ AŞTI

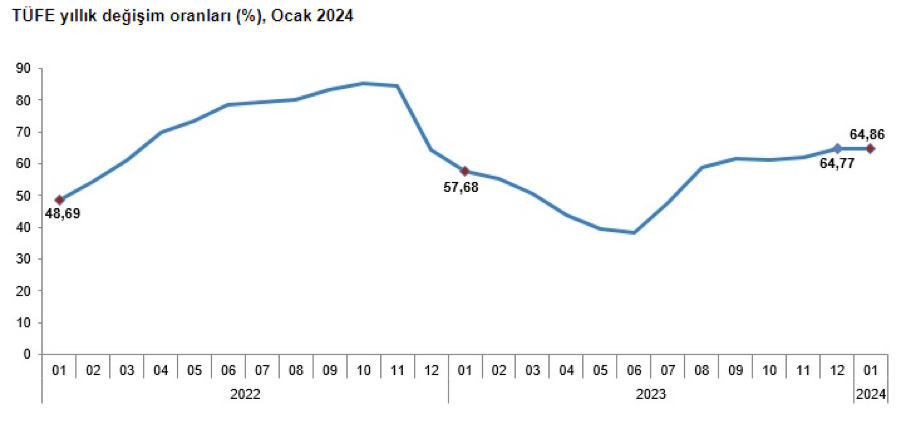

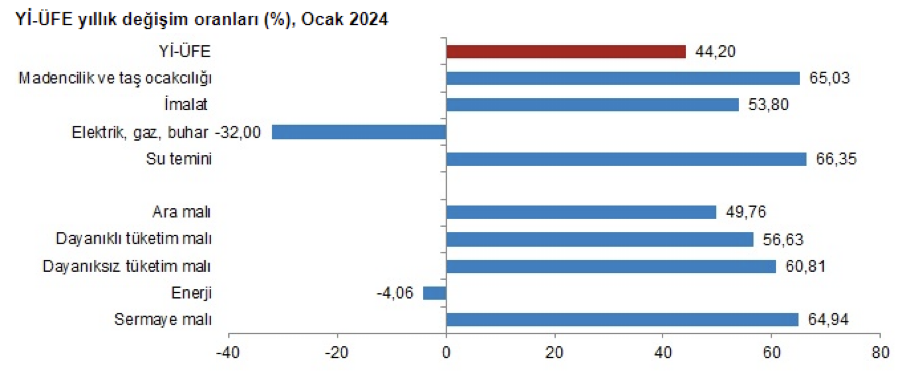

Yıllık TÜFE beklentilerin hafif üzerinde 64,86% gelirken aylık bazda 6,7% ile geçen aya ait verinin (2,93%) oldukça üstünde geldi.

Yıllık TÜFE’ye en büyük katkı lokanta ve oteller kaleminden olurken en az artış giyim ve ayakkabı kaleminden geldi.

Yıllık ÜFE ise 44,2% ile geçen aya paralel bir seyir izledi.

KRİTİK TÜFE VERİSİ

TCMB başkan değişikliği sonrası uluslararası birçok kurum ve bankadan gelen raporlar, yeni başkanın Ortodoks politikalara bağlı kalacağı beklentisini paylaştı.

Yabancı yatırımcı tarafında gelen bu destekleyici haberler, başkan değişikliğinin büyük bir etki yaratmayacağını ortaya koyarken; bugün açıklanacak olan TÜFE verisinin önemi daha da arttı.

Beklenti 64,55% seviyesinde olurken enflasyonun beklenti üstü gelmesi durumunda piyasalarda kısa süreli de olsa bir satış baskısı ihtimali söz konusu.

Fakat içinde bulunduğumuz bilanço sezonu sebebiyle bu durumun uzun soluklu olması beklenmiyor.

Endeks için destek seviyeleri: 8644-8557-8450

Endeks için direnç seviyeleri: 8674-8726-8874

GÖZLER ABD İSTİHDAMINDA

Mart ayına yönelik Powell’ın açıklamaları sonrası düşen ABD endeksleri bugün açıklanacak olan ABD istihdam verilerini radarına aldı.

216k gelen geçen aya ait tarım dışı istihdam verisine yönelik beklentiler ise 187k seviyesinde.

İşsizlik oranı beklentisi 3,7% seviyesinden yükselerek 3,8% seviyesine çıkması yönünde.

Buna rağmen Kızıldeniz’deki gerilimin enflasyon üzerindeki etkisinin hissedildiği AB bölgesinde enflasyon 2,8% gelerek, faiz indirim döngüsünün beklenildiği kadar erken olmayacağını gösterdi.

Bu sebeple bugün açıklanacak olan istihdam verisinde de 3,3% büyüyen ABD ekonomisi sebebiyle büyük bir kırılma beklenmezken, hisse senedi piyasalarında ise fiyatlamanın temelinde bilanço dönemi rakamları olacaktır.

PİYASALARDA FED FİYATLAMASI

FED dün akşam politika faizini değiştirmeyerek sabit bıraktı.

Powell’ın Mart ayında faiz indirimine yönelik yaptığı açıklama ise hisse yatırımcısını üzdü.

S&P500 ve Nasdaq endekslerinde düşüş yaşanırken VIX endeksi yükselişe geçti ve risk iştahı düştü.

Mart ayında faiz indirim ihtimali karar öncesi 43% seviyesindeyken bugün ise 35% seviyesine kadar düşmüş durumda.

Risk iştahındaki düşüş sınırlı olsa da istihdam verilerinin beklenti üstü gelmesi durumunda satış baskısının bir nebze daha artma ihtimali söz konusu olabilir.

FED GÜNÜ

Bugün FED faiz kararı açıklanacak.

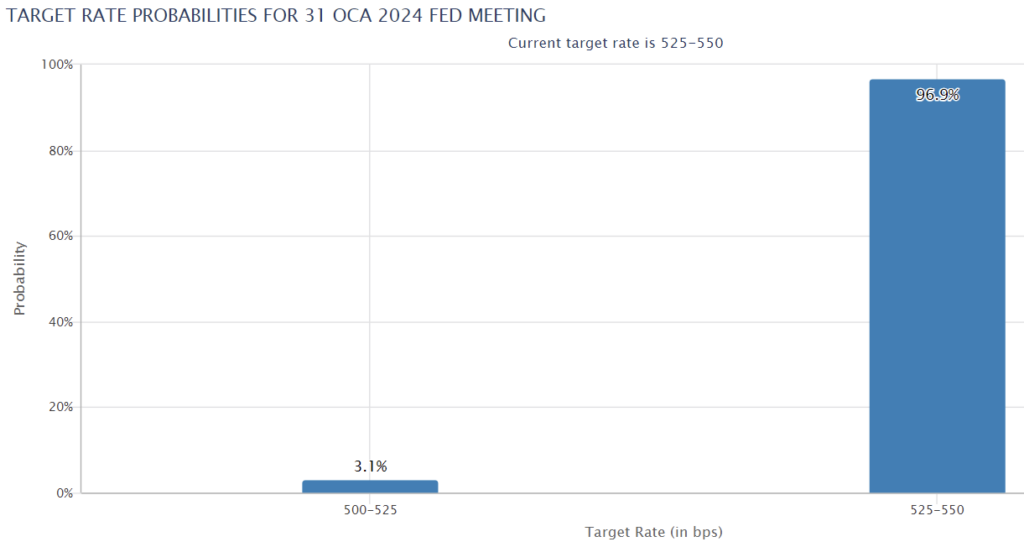

Beklenti 97,9% oranında faizin sabit bırakılması yönünde.

Mart toplantısı içinse beklenti 55,3% oranında sabit bırakması yönünde fiyatlanıyor. Bundan 1 ay önce 25 baz puanlık faiz indirimi ihtimali 70% seviyesinin üstündeyken bu oran günümüzde 43,8% seviyesine kadar gerilemiş durumda.

ABD açık iş imkanları verisi, ABD ekonomik aktivite seviyesinin halen canlı olduğunu ortaya koyuyor. Beklenti 8750M seviyesindeyken gerçekleşen 9026M seviyesinde oldu.

Sonuç olarak ABD ekonomik büyümesinin bu derece yüksek olduğu ve ABD’nin iş imkanı yaratma gücü düşünüldüğünde Haziran öncesi faiz indirim ihtimali şu aşamada düşük gözüküyor.

AB’NİN İŞİ ZOR

Bugün AB GSYİH verileri açıklanacak olup beklenti aylık bazda -0,1% olurken yıllık bazda 0,0% seviyesinde yer alıyor.

Kızıldeniz’deki gerilimin tedarik zincirinde yarattığı aksama ve enflasyonu kontrol altına almak için artırılan faiz oranları, büyüme üzerinde olumsuz etki yaratsa da; son gelen enflasyon verisinin 2,9% seviyesine yükselmiş olması, AMB’nın faiz indirim olasılığını düşürüyor.

Bu durum sanayi güveni verisiyle de paralel.

Geçen ay -9,2 olan sanayi güveni ile ilgili beklenti -9 seviyesinde olup; uygulanan sıkı para politikası sebebiyle ekonomik aktivitedeki düşüşü ortaya koyuyor.

Piyasaların faiz indirimine yönelik beklentileri, hisse senedi piyasalarını desteklese de enflasyon seviyesinde yaşanacak olası yukarı yönlü revizyonların bu durumu terse çevirme ihtimali ise henüz masadan kalkmış değil.

KRİTİK HAFTA

Bu haftanın en önemli verisi FED faiz kararı ve işsizlik verileri (ABD işsizlik oranı beklentisi 3,7% seviyesinde) olup AB tarafında GSYİH verileri takip edilecektir (beklenti çeyreklik bazda -0,1% büyüme yönünde).

AB TÜFE rakamları ise Perşembe günü açıklanacak olup beklenti 2,9% seviyesinde.

FED ‘in 96,9% ihtimalle faizi sabit bırakması bekleniyor.

ABD tarım dışı istihdam beklentisi 177K seviyesinde olup bir önceki aya göre (216K) düşüşe işaret ediyor.

Yurtiçinde ise ticaret dengesi, turizm gelirleri ve imalat PMI bekleniyor.

Bugün veri gündemi sakin olup endeks beklentileri ise şu şekilde:

Endeks için destek seviyeleri: 8329-8234-8150

Endeks için direnç seviyeleri: 8393-8577-8874