Merkez Bankası Başkanlığında Beklenmedik Değişiklik

TCMB Başkanı Hafize Gaye Erkan: Kamuoyunun malumu olduğu üzere son dönemde şahsıma yönelik büyük bir itibar suikasti kampanyası düzenlenmiştir. Bu süreçten ailem ve dahası henüz bir buçuk yaşına bile girmemiş günahsız evladımın daha fazla etkilenmemesi için, Sayın Cumhurbaşkanımızdan ilk günden beri şerefle yürüttüğüm görevimden affımı talep etmiş bulunuyorum.

Hazine ve Maliye Bakanı Mehmet Şimşek: Sayın Cumhurbaşkanımızın ekonomi ekibimize ve uyguladığımız programımıza desteği ve güveni tamdır. Merkez Bankası eski Başkanı Sayın Hafize Gaye Erkan’ın aldığı karar tamamen şahsidir ve kendi takdirleridir. Önerim doğrultusunda yeni atanacak Türkiye Cumhuriyet Merkez Bankası Başkanı ve ekibine başarılar diliyorum.

Cumhurbaşkanı Yardımcısı Cevdet Yılmaz: Şahsi nedenlerle Merkez Bankası Başkanlığı görevinden affını isteyen Sayın Hafize Gaye Erkan’a yaptığı hizmetler için teşekkür ediyorum. Sayın Cumhurbaşkanımız tarafından güçlü bir siyasi sahiplenme ile bizzat açıklanan orta vadeli programımız kararlı bir şekilde uygulanmaya devam edecektir.

Resmi Gazete’de yayımlanan Cumhurbaşkanı Kararı’na göre, Merkez Bankası Başkanlığı görevine, Başkan Yardımcısı Fatih Karahan atandı.

SPK`dan 2 Yeni Halka Arz

SPK tarafından halka arz başvurusu onaylanan Bor Şeker 7-8-9 Şubat tarihlerinde talep toplayacak.

SPK tarafından halka arz başvurusu onaylanan Pasifik Teknoloji 6-7 Şubat tarihlerinde talep toplayacak.

2023 4. Çeyrek Bankacılık Sektörü Bilançoları

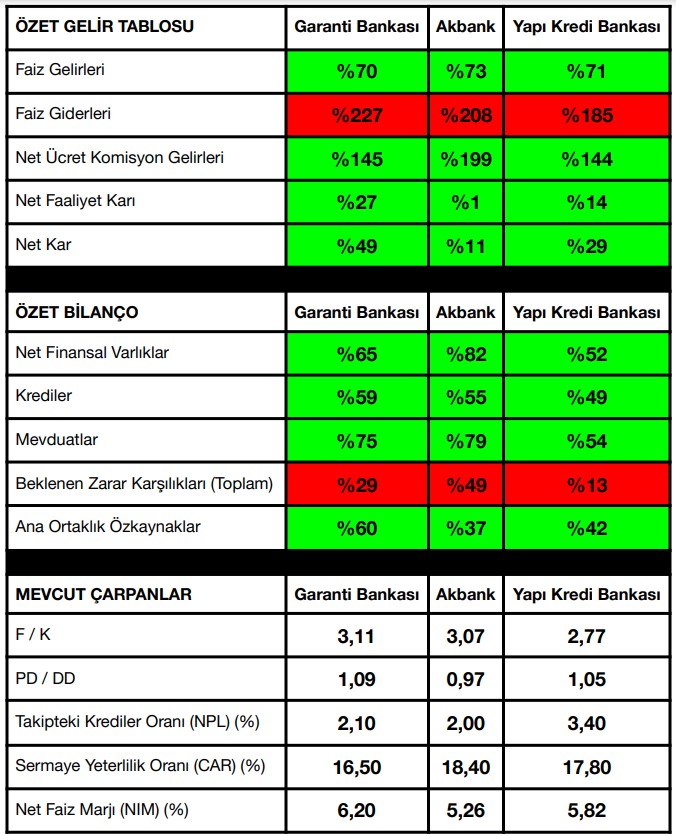

Garanti Bankası Bilanço Özeti

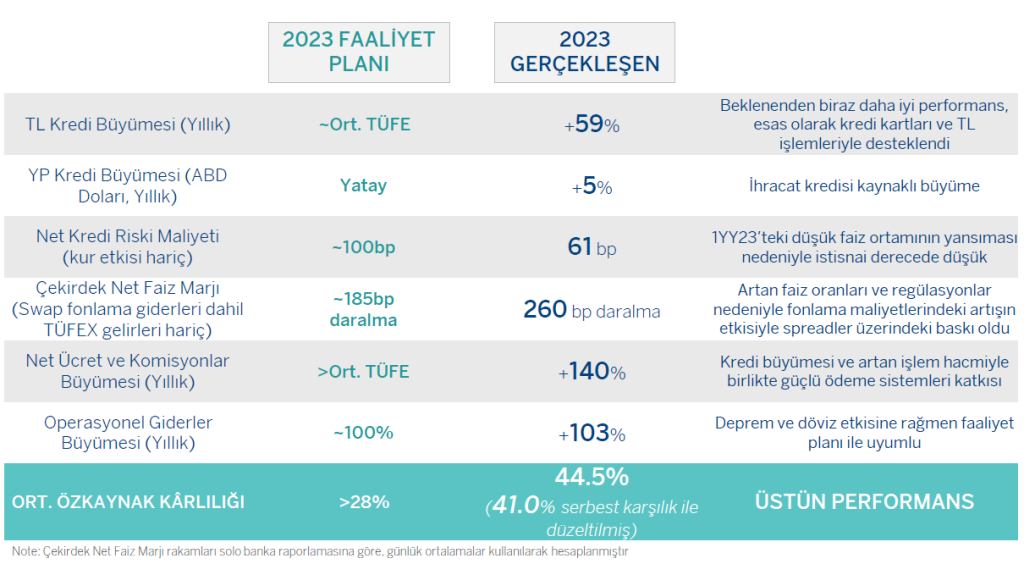

Garanti Bankası, dördüncü çeyrek net karını beklentilerin %27 üzerinde açıkladı. Ortalama beklenti olan 23.5 milyar TL üzerinde bir performans sergiledi. Banka, yılın üçüncü çeyreğinde 29.6 milyar TL net kar açıklamıştı. Açıklanan kar ile tahminler arasındaki fark, beklentileri aşan ücret ve komisyon gelirleri ile karşılık giderlerinin beklentinin altında kalmasından kaynaklanmaktadır. Özellikle, banka tarafından hedeflenen %28’lik özkaynak karlılığı, yıl sonunda %45 olarak gerçekleşerek bankanın zorlu koşullara rağmen karlılığını sürdürdüğünü gösteriyor. Banka, son çeyrekte TÜFEX portföyü için kullandığı enflasyon varsayımını %48’den %62’ye çıkararak ek bir gelir elde etti. Bu durum, marjların yüksek düzeyde kalmasına katkıda bulundu ve fonlama maliyet baskısına rağmen brüt net faiz marjı önemli ölçüde korundu.

Ayrıca yıllık olarak %145 büyüyen net ücret ve komisyon gelirleri, güçlü tahsilatlar nedeniyle diğer faiz dışı gelir kaleminin güçlenmesi ve bankanın 2023’ün son çeyreğinde beklentilerin üzerinde bir net kar açıklamasına yol açan kuvvetli seyrini sürdürdü. Faaliyet giderleri beklendiği gibi yüksek bir seviyede gerçekleşirken, bankanın risk maliyeti 2023 yılında kur farkı hariç 67 baz puan olarak gerçekleşti ve tüm yıl için beklenen 100 baz puanın altında kalmaya devam etti.

Çekirdek marjlar, fonlama baskısı nedeniyle geriledi. Türk Lirası kredileri çeyrekte %10 artarken, döviz kredileri önceki çeyreklere paralel olarak daralmaya devam etti. Yılın üç çeyreğinde takibe alınan kredilerin çok düşük düzeyde olmasından sonra, son çeyrekte net takibe alınan krediler kura göre düzeltilmiş olarak 3.8 milyar TL seviyesinde gerçekleşti. Bu rakam, bir önceki çeyrek rakamı olan 235 TL milyonun oldukça üstünde gerçekleşerek takibe alınan kredilerde bir normalleşme olabileceğine işaret etmektedir. Kur etkisi hariç risk maliyetinin 2023 yılı boyunca 67 baz puan olarak gerçekleştiğini görüyoruz. Bankanın tüm yıl hedefi olan 100 baz puanın ilk yarıda altında kalırken, banka 2024 için kura göre düzeltilmiş net risk maliyetinin 125 baz puanda olacağını öngörüyor.

Akbank Bilanço Özeti

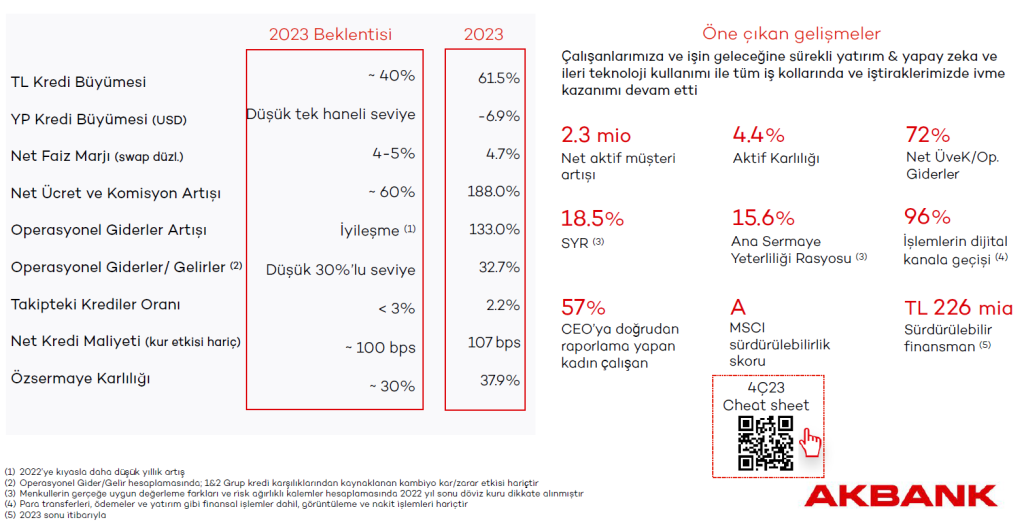

Akbank, yılın son çeyreğinde piyasa beklentilerinin üzerinde 15 milyar TL net kar elde ederek 13.6 TL milyarlık beklentiyi %10 oranında aştı. Açıklanan net kar ile tahminler arasındaki sapmanın temel nedeni, beklentileri aşan net ticaret gelirleri ve beklenenden daha düşük olan karşılık giderleri oldu. Yıllıklandırılmış öz kaynak karlılığı %30 olarak gerçekleşti, bu da bir önceki çeyrekteki %45 seviyesine göre önemli bir düşüşü temsil ediyor. Ancak yıllık özkaynak karlılığı %38 olarak gerçekleşti.

Banka, son çeyrekte Türk Lirası kredilerinde %13’lük bir büyüme kaydetti. Türk Lirası kredi büyümesi, kredi kartları ağırlıklı olarak %20 artışla gerçekleşti. Tüketici ve ticari kredilerde ise sırasıyla %9 ve %14’lük bir çeyreklik artış gözlendi. Bankanın Türk Lirası mevduatı %17 artarken, Yabancı Para mevduatı dolar bazında %1 arttı. Swaplardan arındırılmış net faiz marjı çeyreklik bazda 350 baz puan azaldı. Bu düşüşte, TÜFE’ye endeksli tahvillerin katkısının daha düşük olması ana neden olarak belirlendi. Banka, 3Ç23’te TÜFEX portföyü ayarlaması yaptığı için 4Ç23’te ilgili gelirlerinde düşüş yaşandığı izlendi. Bankanın TÜFE’ye endeksli tahvil portföyü 153 milyar TL seviyesindedir ve aktiflerin %9’unu oluşturmaktadır.

Türk Lirası kredi-mevduat makası çeyreklik bazda 90 baz puan yükseldi. Türk Lirası kredi faizleri 730 baz puan artarken, Türk Lirası mevduat faizleri 640 baz puan arttı. Komisyon gelirleri yıllık %221 artarken, faaliyet giderleri yıllık %95 arttı. Takipteki kredi oranı 4. çeyrekte 20 baz puan artarak %2.4 seviyesine ulaştı. 2. evre kredilerin toplam krediler içindeki payı %7.2 seviyesindedir (3Ç: %7.9). Net risk maliyeti 4. çeyrekte 150 baz puan seviyesindedir. Akbank’ın konsolide sermaye yeterlilik oranı ve çekirdek sermaye oranı, BDDK esneklikleri hariç olmak üzere sırasıyla %18.5 ve %15.6 seviyelerindedir. Her iki oran da güçlü karlılık gelişimi sayesinde çeyreklik bazda yaklaşık 10 baz puan iyileşti.

Yapı Kredi Bankası Bilanço Özeti:

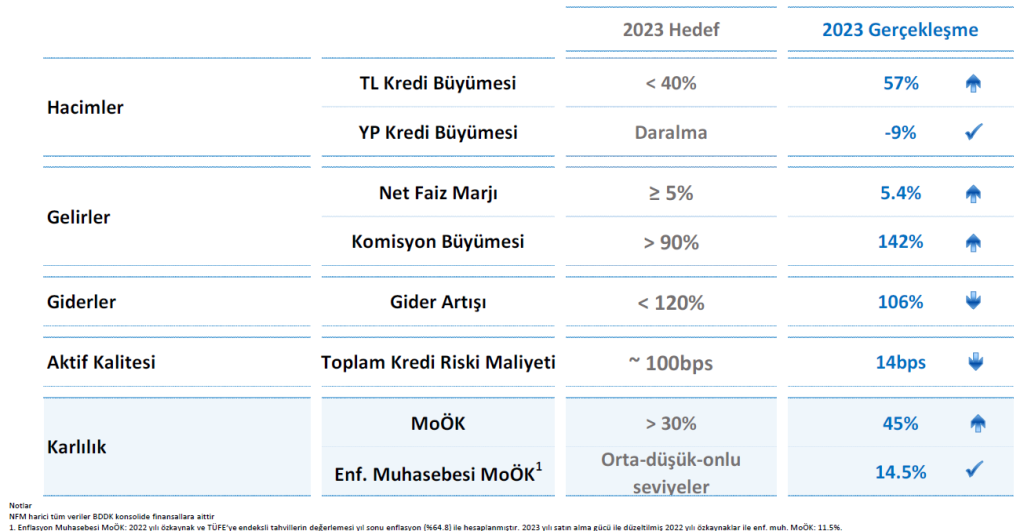

Yapı Kredi, 4Ç23’te 19,307 milyon TL net kar elde etti. Bu da çeyreksel bazda %21’lik bir azalmaya işaret ederken, yıllık bazda %11’lik bir artışı temsil ediyor. Açıklanan net kar, piyasa beklentisi olan 16,012 milyon TL’nin üzerinde gerçekleşti. Bu sayede bankanın 2023 net kar rakamı 68 milyon TL’ye ulaşarak yıllık %29’luk bir büyümeye ulaşmış oldu. Özkaynak karlılığı, bu dönemde %45 olarak gerçekleşti (2022: %56.6). Bankanın enflasyona göre düzeltilmiş özkaynak karlılığı %14.5 oldu ve banka 2024’te bu kalemin iyileşme göstermesini bekliyor.

TL krediler yıllık bazda sadece %57 büyürken, YP krediler ise aynı dönemde %9 daraldı. Mevduat tarafında ise TL büyüme %64 seviyesinde gerçekleşti. TL tarafında 2024 için enflasyon üzeri büyüme beklenirken, YP tarafta düşük tek haneli sınırlı büyüme bütçeleniyor. Swap eklenmiş net faiz marjı önceki yıla göre 3.7 puan azalarak %5.4 oldu. Yıllık azalan TÜFE getirileri ve artan TL fonlama maliyeti, net faiz marjındaki azalmanın ana unsurları oldu. Banka 2024 için %4.5 üzeri marj bekliyor. Özellikle çekirdek marjdan katkı beklenirken, TÜFE gelirlerinde ise azalma öngörülüyor.

Bu dönemde komisyon gelirleri yıllık %144 ile hızlı büyüdü. Önümüzdeki yıl ise büyüme beklentisi %80 üzerinde. Faaliyet giderleri 2023’te yıllık bazda %107 arttı. Maliyet artışının 2024’te %80 altında kalacağı öngörüldü. Net risk maliyeti ise güçlü tahsilat performansı neticesinde 2023 yılında 14 baz puan seviyesinde gerçekleşti (2022: 147 baz puan). Banka, özellikle tüketici kredileri kaynaklı olarak risk maliyetinin 100 baz puana kadar artabileceğini belirtti.

SAHOL için JP Morgan’dan revize

JP Morgan, Sabancı Holding için belirlediği hedef fiyatı revize etti. Bugün açıklanan CEEMEA Equity Research raporuna göre, Sabancı hisseleri mevcut net varlık değerine göre %32’lik bir iskonto ile işlem görüyor ve şirketin 2024 yılı için tahmini fiyat/kazanç oranı 2,4x olarak öngörülüyor. Yani, 2024’te elde edilecek kazançlar temel alındığında, fiyat/kazanç oranının 2,4 kat olması bekleniyor.

JP Morgan’ın değerlendirme notuna göre, Sabancı Holding için belirlenen hedef fiyat Aralık 2025 tarihine kadar 58,90 TL’den 142 TL’ye yükseltildi. Banka, bu fiyat artışının %93’lük bir artışa işaret ettiğine vurgu yaptı.

Ayrıca, JP Morgan, Enerjisa Üretim’in varlıklarını yeniden değerlendirdiğini belirterek, şirketin ağırlığını artır OW (Overweight) notunu tekrarladı.

KAP Haberleri

Kontrolmatik ve Fas İş Birliği

FAS Ulusal Elektrik ve İçme Suyu Kurumu tarafından düzenlenen ihale için verilmiş olan 8.079.181,15 Euro tutarındaki teklif kabul edildi ve sözleşme aşamasına geçildi. Söz konusu tutarın 2022 cirosuna oranı %14,85’tir. 02.02.2024 – 17:55

Dagi Küçülüyor Mu?

Alsancak Cadde ve Carousel AVM adreslerindeki mağazalar kapandı. Bayiler ve e-ticaret hariç olmak üzere güncel mağaza sayısı 83’e geriledi. 31.01.2024 – 18:31

EBEBEK MAĞAZACILIK A.Ş. – (EBEBK)

“31 Aralık 2023 tarihi itibarıyla 228 tanesi geleneksel, 7 tanesi ise mini mağaza konseptinde olmak üzere Türkiye’de toplam 235 mağazaya sahip olan şirketimizin mağaza sayısı 31 Ocak 2024 tarihi itibarıyla 230 tanesi geleneksel, 7 tanesi mini olmak üzere 237’ye ulaşmıştır. 1 Ocak – 31 Ocak 2024 tarihleri arasında; 1 Ankara’da ve 1 Mersin’de olmak üzere toplam 2 mağaza açılmıştır.”

Gönderim Tarihi: 01.02.2024 18:09:34

TEKFEN HOLDİNG A.Ş. – (TKFEN)

“Şirketimizin Borsa İstanbul’da oluşan hisse değerinin şirketin gerçek performansını yansıtmadığı düşünülmekte olup, başta halka açık pay sahiplerimiz olmak üzere tüm hissedarlarımızın menfaatlerinin korunması ve sağlıklı fiyat oluşumuna katkıda bulunmak amacıyla; Türk Ticaret Kanunu’nun 379’uncu maddesi, Sermaye Piyasası Kanunu’nun 22’inci maddesi ve Sermaye Piyasası Kurulu’nun II-22.1 Geri Alınan Paylar Tebliği ile Sermaye Piyasası Kurulu’nun 14.02.2023 tarihli ilke kararı çerçevesinde Yönetim Kurulumuz 31.01.2024 tarihinde,

a) Şirketimiz Esas Sözleşmesi’nin 10’uncu maddesinde yer alan yetki kapsamında Şirket paylarının Borsa İstanbul’da 1 yıl süre ile geri alım işlemlerinin başlatılmasına,

b) Şirketimizin çıkarılmış sermayesinin %5’ini temsil eden 18.500.000 TL nominal değere sahip 18.500.000 adet paya kadar geri alım yapılmasına,

c) Geri alım için ayrılacak fonun, Şirket’in mevcut kaynaklarından karşılanmak üzere, en fazla 925.000.000 TL olarak belirlenmesine,

d) Yönetim Kurulu kararı ile yürütülecek geri alım işleminin, yapılacak ilk genel kurul toplantısı gündemine alınarak, genel kurulda pay sahiplerinin bilgisine ve onayına sunulmasına,

e) İşlemler için Şirket Yönetiminin yetkilendirilmesine,

karar vermiştir.”

Gönderim Tarihi: 01.02.2024 14:19:25

KOZA ALTIN İŞLETMELERİ A.Ş.- (KOZAL)

“31.10.2023 tarihli KAP açıklamamızda, çeşitli bankalarda vadeleri 3 ay olacak şekilde kur korumalı mevduat hesaplarının açıldığı bildirilmişti.

08.08.2023 tarihinde Kamuyu Aydınlatma Platformu’nda bildirimi yapılan, Ağrı Mollakara Altın Maden Projesi yatırım harcamalarının önemli bir bölümünün yurt dışı kaynaklı olması nedeniyle, USD ödemelerinde kullanılmasına yönelik ve de yapılacak USD bazlı ödemelerin kur riskinin hedge edilmesi amacıyla, kur korumalı mevduat hesaplarının vadeleri 6 ay uzatılmıştır.

Elde edilecek faiz ve kur farkı gelirleri, stopaj ve kurumlar vergisinden istisna olup, faiz oranları %43-45’tir.(Mevduat eşdeğeri %53,75 – 56,25’tir.)

Vadesi uzatılan bu mevduatlarımızdan, vade dönüş tutarları olan toplam 1.953.845.458,67 TL üzerinden ayrıca, 24.202.768,58-TL prim geliri elde edilmiştir.”

Gönderim Tarihi: 31.01.2024 18:10:46

EGE SERAMİK SANAYİ VE TİCARET A.Ş. – (EGSER)

“Şirketimizin çıkarılmış sermayenin 360.000.000,-TL’den 720.000.000,-TL’ye çıkarılmasına ilişkin işlemlerin usulüne uygun olarak tamamlanması üzerine, Esas Sözleşmenin “Sermaye” başlıklı 6 ncı maddesinin tadil metnine onay verilmesi talebiyle Sermaye Piyasası Kurulu (SPK)’na yaptığımız başvurunun, SPK’nın 31.01.2024 ve 48832 sayılı yazısı ile olumlu karşılandığı bugün öğrenilmiş olup, SPK onaylı Esas Sözleşme tadil metni ekte verilmektedir.”

Gönderim Tarihi: 01.02.2024 17:43:13

ASELSAN ELEKTRONİK SANAYİ VE TİCARET A.Ş. – (ASELS)

“Türkiye Cumhuriyeti Cumhurbaşkanlığı Savunma Sanayii Başkanlığı ile STM-ASELSAN-HAVELSAN-ASFAT arasında Denizaltı Modernizasyonuna yönelik sistem tedariki kapsamında sözleşme değişikliği imzalanmış olup ASELSAN iş payı 30.524.000,- Avro tutarındadır. Söz konusu sözleşme değişikliği kapsamında teslimatlar 2026-2030 yıllarında gerçekleştirilecektir. Bu açıklama Türkiye Cumhuriyeti Cumhurbaşkanlığı Savunma Sanayii Başkanlığı’ndan alınan izne istinaden yapılmıştır.”

Gönderim Tarihi: 01.02.2024 14:22:58

OYAK YATIRIM ORTAKLIĞI A.Ş. – (OYAYO)

“Şirketimizin 30.01.2024 tarihi itibariyle net aktif değer tablosuna göre pay başına net aktif değeri 4.433379 TL dir. 30.01.2024 tarihi itibariyle BİAŞ’ta oluşan 27,97 TL ağırlıklı ortalama fiyatı, pay başına net aktif değerinin 2 katını aşmıştır. Sermaye Piyasası Kurulunun (III-48.5) sayılı Menkul Kıymet Yatırım Ortaklıklarına İlişkin Esaslar Tebliğinin “Bilgi Verme Ve Kamuyu Aydınlatma” başlıklı 36 ıncı maddesinin ikinci fıkrasının “Ortaklık paylarının BİAŞ’ta oluşan ağırlıklı ortalama fiyatının, pay başına net aktif değerinin 2 katını aşması halinde; izleyen iş gününden itibaren bu durum ortadan kalkıncaya kadar, ortaklığın sektörel bazda hazırlanan portföy ve net aktif değer tablosunun her iş günü, KAP’ta yayımlanması zorunludur.” hükmü gereği, sektörel bazda hazırlanan 30.01.2024 tarihli portföy değeri ve toplam değeri tablosu, pay sahipleri , yatırımcılar ve kamuoyunun bilgisine sunulur.

Şirketimizin paylarında gerçekleşen olağandışı fiyat ve miktar hareketlerine etki edecek kamuya açıklanmamış herhangi bir özel durumumuz bulunmamaktadır.”

Gönderim Tarihi: 31.01.2024 10:57:40

TÜPRAŞ-TÜRKİYE PETROL RAFİNERİLERİ A.Ş. – (TUPRS)

“21 Aralık 2022 tarihli Özel Durum Açıklamamızda belirtilen bağlı ortaklığımız Entek Elektrik Üretimi A.Ş tarafından, Elektrik Piyasasında Depolama Faaliyetleri Yönetmeliği kapsamında, depolama tesisi kurmak taahhüdü ile yaklaşık 1,5 GW ilave kapasite için Enerji Piyasası Düzenleme Kurumu’na (EPDK) gerçekleştirilen başvuruların tamamının değerlendirme süreçleri tamamlanmıştır. Son olarak 29 Kasım 2023 tarihinde açıklanan toplam 527,3 MW için alınan onaylara ilave olarak 50 MW Adatoprakpınar GES ve 40 MW Noyan GES olmak üzere toplam 90 MW kurulu gücünde depolamalı Güneş Enerjisi Santrali ve 36 MW kurulu gücünde depolamalı Sarıpınar Rüzgâr Enerji Santralinin kurulumlarına dair ön lisans başvurularımızın da olumlu sonuçlandığı EPDK tarafından duyurulmuştur. Böylece yaklaşık 1,5 GW ilave ön lisans başvurularımızın değerlendirilmesi sonrasında toplam 653,3 MW kapasiteli 11 proje için onay alınmıştır.”

Hedef Fiyatlar

Şeker Yatırım

GARAN – %49

AKBNK – %65

Ak Yatırım

ARCLK – %57

DOAS – %70

KRDMD – %56

KRVGD – %69

MPARK – %66

OTKAR – %69

TAVHL – %71

PGSUS – %63

TOASO – %73

TRGYO – %63

VESBE – %66

YATAS – %61

JP Morgan

SAHOL – %83 (2 YILLIK)