Açıklanan 2023 şirket bilançolarıyla birlikte şirket değerlemeleri nasıl değişti? Gelin, hep beraber inceleyelim.

Birinci çeyreğe kıyasla ikinci çeyrekte BİST 30 şirketlerinin F/K oranında %5, PD/DD oranında ise %14’lük bir ucuzlama kaydettiğini görüyoruz. FD/FAVÖK oranında ise FAVÖK’ün artışına rağmen %4’lük bir artış gerçekleşti.

2022 ilk çeyreğe kıyasla 2023 birinci çeyrekte bankaların net kârının %15.6, sanayi şirketlerinin ise %47.6 oranında arttığı gözlemlendi.

Rasyonet araştırmasına katılan 90 şirketin net kârı ise %34.9 artmış görünüyor.

FAVÖK rakamı tahminlerin %5.2 üzerinde gerçekleşmesine rağmen net satış rakamları tahminlerin %1.1 altında gerçekleşti.

2023 yılı ilk çeyreği ortalama enflasyon rakamının %54’ler civarında gerçekleştiğini göz önünde bulunduracak olursak hem sanayi hem de bankacılık sektörü kârlarının enflasyonun altında kaldığını görebiliriz. Böylelikle bankaların reel net karının yaklaşık %40, sanayi şirketlerinin reel net kârlarının ise yaklaşık %6.5 seviyesinde azaldığını gözlemliyoruz.

Rasyonet araştırmasında yer alan banka ve banka dışı toplam 90 şirketin kârlarını karşılaştıran daha güzel bir grafik var.

Grafiği baktığımızda en çok dikkat çeken nokta, 2020 yılı birinci çeyreğinde (pandemi yokken) bankaların diğer şirketlerinden daha fazla kâr etmesi oluyor. 2020 3. çeyrekten sonra ise Türk Lirası’nın sürekli değer kaybetmesiyle birlikte banka dışı şirketler banka kârlarının 3 katı kadar kâr ediyor. TL’nin sabit kaldığı 2023 1. çeyrekte ise kârlar yeniden birbirlerine yaklaşıyor ve diğer şirketler, bankalardan %27 daha fazla kâr ediyor.

Herhalde banka hisselerini Hüsnü Özyeğin sattığı zaman satmak gerekiyormuş zira bankaların diğer şirketlere kıyasla sürekli değer kaybettiğini görüyoruz.

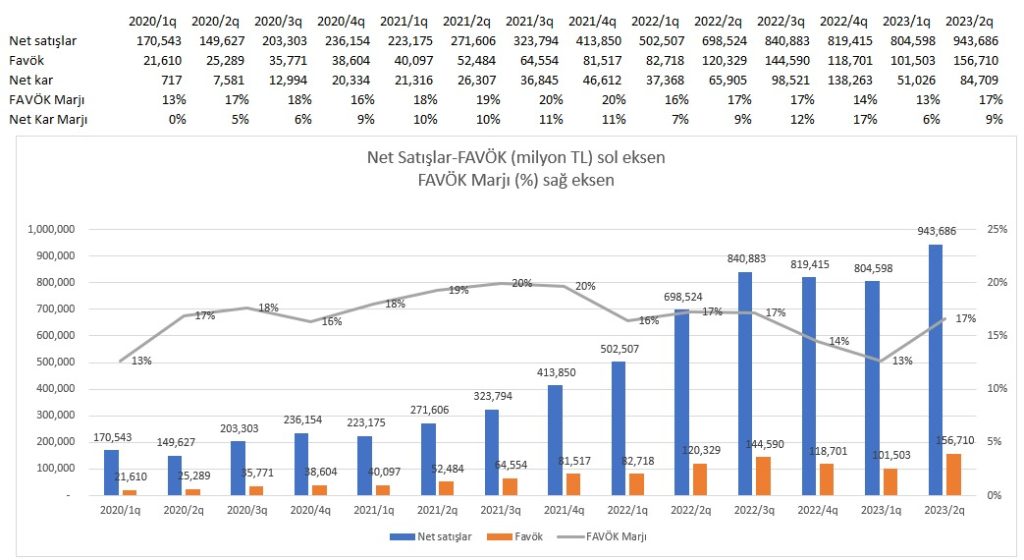

2. grafikte diğer şirketlerin FAVÖK marjlarını görüyoruz. 2020 ve 2023 yılı ilk iki çeyreği karşılaştırdığımızda TL’de yaşanan o kadar değer kaybına ve enflasyona rağmen FAVÖK marjlarının değişmediğini sırayla %13 ve %17 gerçekleştiğini görüyoruz. Ayrıca bu grafikte de TL’nin değer kaybettiği zamanlarda kâr marjlarının geçici artış gösterdiğini görüyoruz.

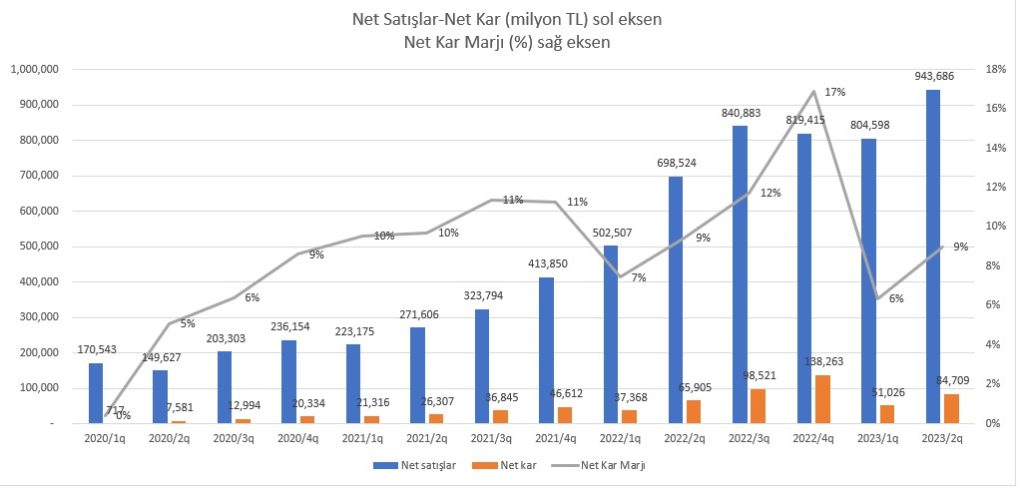

Net kâr marjlarına baktığımızda ise 2022 yılı 4. çeyrekte %17 ile tepe noktasına ulaşan rakam 2020’den bugüne en fazla kâr marjı anlamına geliyor. Ancak 2023 1. çeyreğe baktığımızda net kâr marjının %6’ya gerilediğini ölçümlüyoruz. Bu da bize net kâr artışlarının verimlilik artışlarından değil de geçici ve konjonktürel faktörlerden kaynaklandığını gösteriyor.

Bu yazıda kullanılan veri ve grafikler Rasyonet’ten alınmıştır.