2024 yılı birçok fırsat ile birlikte belirsizlik de barındırıyor. Bu yazımızda topluca Dünya ve Türkiye piyasalarını değerlendirmeye çalışacağız.

ABD Piyasaları:

VIX ve Enflasyon

ABD’de VIX endeksi pandemiden bu yana en düşük seviyelerde seyrediyor, bu da piyasalardaki volatilitenin azaldığını gösteriyor. Küresel enflasyonun gerilemesi, ekonomik istikrarın devam ettiği sinyallerini veriyor.

Borsa

ABD hisse fiyatları zirvede dolaşıyor, ancak piyasadaki aşırılıklar ve düzeltme beklentileri dikkat çekiyor. Yatırımcılar, çanak formasyonları ve piyasa düzeltmeleri konusundaki belirsizlikle başa çıkmaya çalışıyor.

S&P 500 #SPX500

NASDAQ

Yazımıza bir nötr bir boğa bir de ayı görüşü bırakıp yavaş yavaş Türkiye’ye geçelim.

Goldman Sachs:

Piyasa Tahminleri 2024: Yavaş Yükseliş Goldman Sachs’ın S&P 500 veya NASDAQ’a özel olarak odaklanmasa da, küresel yatırım araştırması 2024 için geniş bir perspektif sunuyor. Goldman Sachs, yavaş ancak istikrarlı bir küresel ekonomik toparlanma öngörüyor ve hisse senedi piyasalarının, artan kazançlar ve değerlemelerden faydalanarak iyileşeceğini bekliyor.

Citibank

Küresel Piyasa Görünümü 2024: İnce Bir Çizgide Seyir

Citibank, piyasaya karşı tarafsız bir duruş sergileyerek 2024’te ılımlı kazançlar bekliyor. Banka jeopolitik gerilimler ve ticaret belirsizlikleri risklerini göz önünde bulunduruyor, ancak aynı zamanda sağlık ve teknoloji gibi sektörlerde fırsatlar görüyor.

JPMorgan Chase

2024 Tahmini: Geri Çekilmeye ve Resesyona Hazırlık

JPMorgan Chase, piyasaya karşı olumsuz bir görüş benimseyerek 2024’te S&P 500’de önemli bir düşüş öngörüyor. Şirket, bir resesyon ortamında şirket kazançlarının düşme endişelerini gerekçe olarak gösteriyor.

2024 ve Türkiye

Ekonomist Görüşleri

Türkiye’de birçok yerli ve yabancı ekonomistin karışık görüşleri, piyasalardaki belirsizliğin yüksek olduğunu gösteriyor. Bu durum, yatırımcıların temkinli olmalarına neden olabilir.

Döviz ve Enflasyon

Dolar/TL’de seçim sonrasında yüksek oranda bir devalüasyon beklentisi son faiz artışları ve geleceğe dönük enflasyon beklentilerindeki sınırlı iyileşme sonrasında azalmakla birlikte hala mevcut. Buradaki belirsizliğin de ana kaynağı ekonomide şu anda izlenen sıkı duruşun devam edip etmeyeceği, ekonomi yönetiminin görevde kalıp kalmayacağı.

Borsa

2024 yılına girerken çok uzun zamandır alternatifsiz olan borsamız bize artık hangi hisseyi alırsanız alın yükseleceğini değil, hisse seçiminin eskisinden çok daha önemli olduğunu son üç ayda yeterince kanıtlamış durumda. 2024 yılının sonunda endeksin nerede olacağı bilinmez ama 2024 gerçek borsacıların yılı olacak gibi görünüyor.

Alternatifler arasında %50lere dayanan vadeli mevduat, global ölçekte düşmekte olan enflasyon nedeniyle altın ve abd endeksleri ile birlikte Bitcoin ve Ethereumun başını çektiği kripto paralar da bulunuyor.

Gelin birlikte bazı ana sektörlere göz atalım.

Perakende

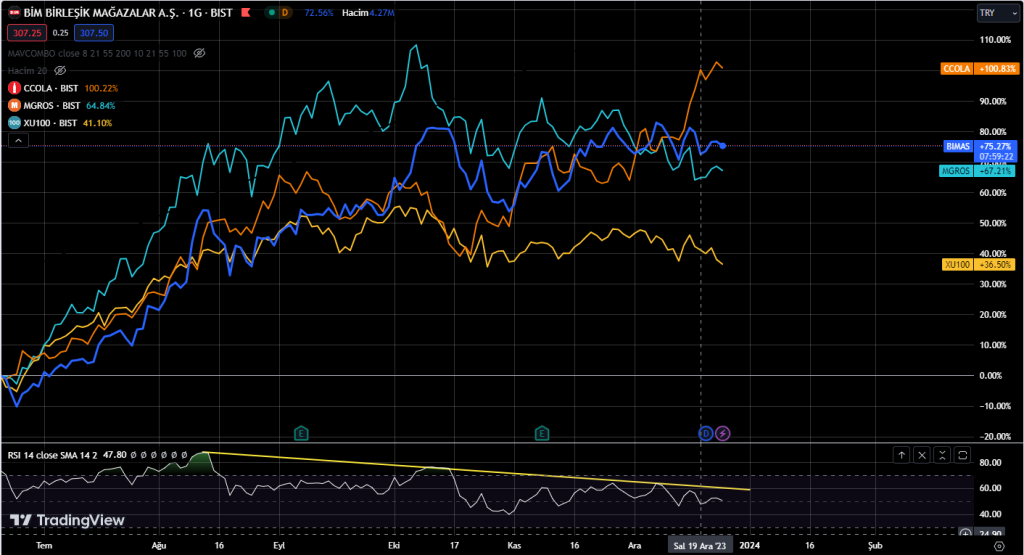

CCOLA, MGROS, BIMAS gibi perakende hisseleri sektördeki olumlu beklentileri yansıtabilecek güçlü şirketlerden olarak öne çıkıyor. Aracı kurumların model portföylerinde sıklıkla bulunan bu şirketler analistlerin adeta favorileri.

Model portföylerin bazılarını incelediğimiz yayınımıza ait sayfanın linki için tıklayınız.

19 Haziran’dan günümüzü bu 3 şirketin ve XU100’ün karşılaştırmalı grafiği ise aşağıda. Endeks %36 yukarıda iken MGROS, BIMAS ve CCOLA ise sırasıyla %67, %75 ve %100 ile endeksi yenmiş durumdalar.

Otomotiv

Yatırım Fırsatları ve 2023 Performans Değerlendirmesi

Bu konuda da yine analistlerin farklı görüşleri bulunmakta. Kampanyalardaki artış, 2. el fiyatlarında düşüş ve kredi akışının sınırlı olduğu bir 2024, sektörde sıkı duruşun etkilerini doğrudan gösterebilir. Halen 2024 yılı model portföylerinde bulunsalar da bu sektör için en iyi görülmüş olabilir. Bu da yükselebilecek olmalarına karşın XU100 endeksine oranla çok fark yaratmayabileceği anlamına gelebilir.

Yüksek bir ihracat oranına sahip olan Ford Otosan’ın(FROTO) sektörde daha dirençli olabileceği düşünülmektedir. Ayrıca, savunma sektörüne hizmet veren OTOKAR’ın (OTKAR) da dikkat çekebileceği öngörülmektedir.

Son verilere göre, 19 Haziran’dan günümüze TOASO’da -1.85, FROTO’da ise +%16.41 getiri görülmekteyken OTKAR, daha spekülatif bir getiri olan +%115 ile öne çıkıyor.

Ayrıca, TTRAK, %90 getiri ve yüksek temettü performansıyla küçük yatırımcıların ilgisini çekiyor. Ancak, zirvesinden %36 geride bulunması dikkate alınmalıdır. Bu firmaları karşılaştırmalı grafiğini de aşağıda görebilirsiniz.

MADENCİLİK

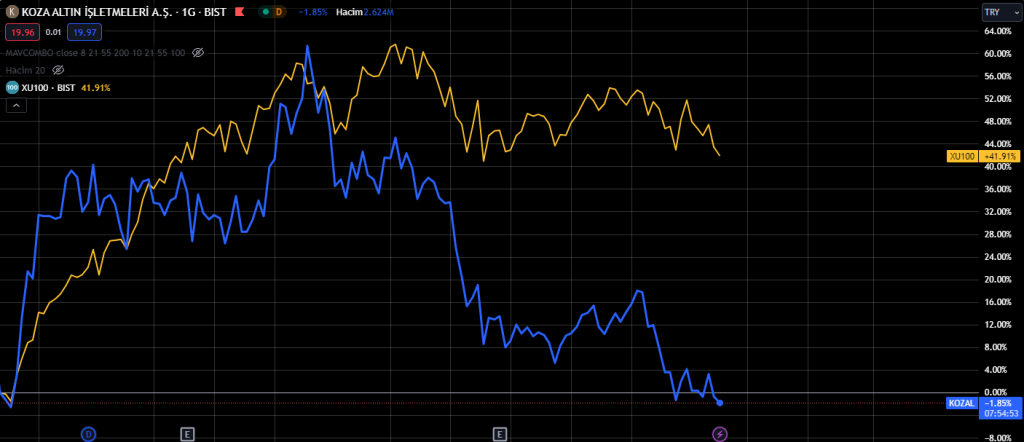

Altın fiyatlarındaki 2024 beklentisi göz önüne alındığnda ülkemizde bu sektördeki oyunculardan KOZAL beklenti oluşturabilir. Endeksle karşılaştırmalı görünümünde ise 19 Haziran’dan itibaren oldukça geride bulunuyor. (-%1.85) Firmanın incelediğim model portföylerden herhangi birinde yer almadığını belirtirken bazı davalara konu olması ise haber kaynaklı iniş çıkışlara yatırımcısının hazır olması gerektiğini ifade etmek istiyorum.

Yapı Kimyasalları/Demir-Çelik/Çimento

Bu sektörlerdeki katalizörlerin başında İstanbul kentsel dönüşüm planı ve deprem bölgesinin kalkınması ile ilgili projeler bulunuyor.

İstanbul kentsel dönüşüm projesi çerçevesinde 750bin konut planlanırken, bir konuta 1.5 milyon TL destek verilecek olması sektördeki beklentileri yükseltiyor. Bu konuda Bakan Mehmet Özhaseki’nin açıklamalarına buradan ulaşabilirsiniz. Kentsel dönüşüm planı ve deprem bölgesi yeniden kalkınma çerçevesinde, sektörde faaliyet gösteren bazı şirketlerin olumlu etkilenebileceği düşünülüyor. Örnek olarak özellikle bu bölgelere yakın Kardemir (KRDMD), İsdemir (ISDMR), Oyak Çimento (OYAKC) gibi şirketler ile yapı kimyasalları alanındaki şirketler bu planlar doğrultusunda avantajlı konumda bulunabilirler.

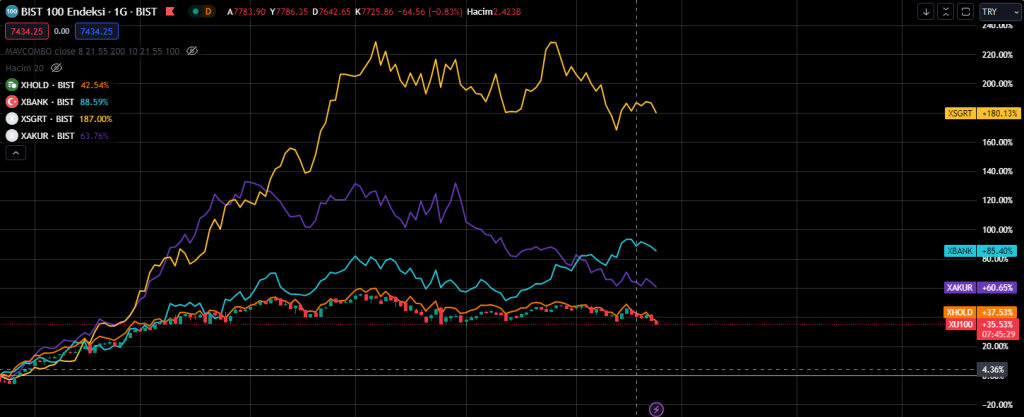

Bankacılık/Sigorta/Holding/Aracı Kurum

Bankacılık sektöründe ekonomi yönetimindeki rasyonelleşme ve CDS’lerdeki düşüş katalizör konumunda. Yabancının az da olsa gelmeye başladığı özel bankalar bu konuda endeksten seçimden beri pozitif ayrışmış durumda. YKBNK, AKBNK, birleşme haberleriyle ISCTR bu sektörde uzun zaman sonra model portföylerde yer bulmaya başlamış durumda.

Sigorta sektörü ise primlerdeki iyileşmeler sayesinde yüksek getiriler vadetmekte.

Holding ise dengeli sektör dağılımları ve hisse derinliği nedeniyle artmakta olan yabancı ilgisiyle önümüzdeki yıl parlayabilir.

Aracı kurumlarda ise borsanın tek yatırım aracı konumunu kaybetmesi nedeniyle ivme kaybettiğini söylemek mümkün.

Bu sektörlerin endeksle karşılaştırmalı grafiğini aşağıda bulabilirsiniz.

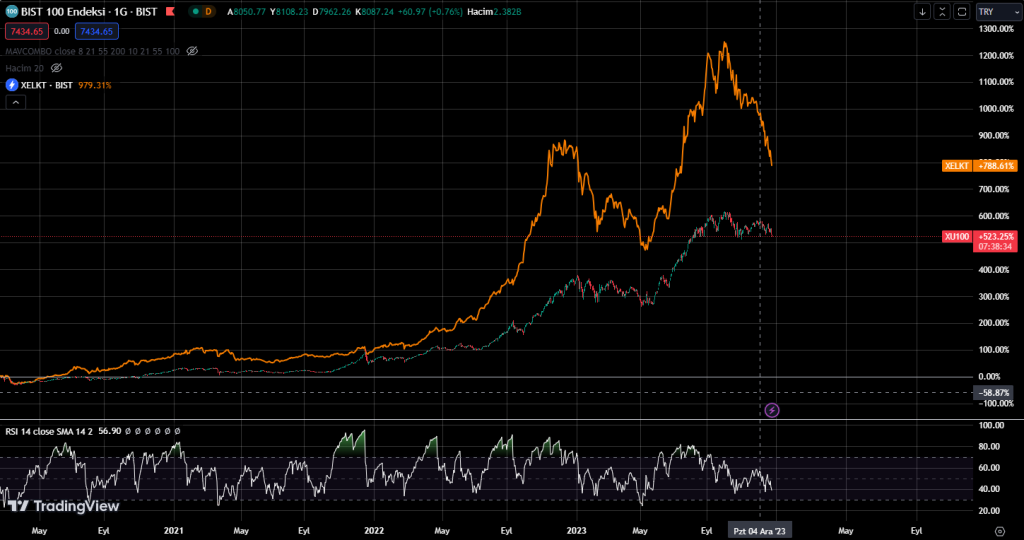

Enerji/Elektrik

Bu sektörde ise analizi doğru konumlandırmak için arka arkaya 3 tane grafik paylaşacağım.

2020’den günümüze

Yılbaşından bugüne

Eylül sonundan bugüneÖzellikle pandemi sonrası gelen halka arzlardaki enerji/elektrik sektörü hisselerindeki yükselen grafiğin, rasyonelleşme ve faiz artışı sonrasında endeksle olan negatif ayrışmayı yansıttığını görmek mümkün. Hisseler özelinde bir karşılaştırmaya gidecek olursak, küçük yatırımcının çok sevdiği hisseler arasında bulunan SMRTG, GESAN, KONTR, ALFAS, ASTOR gibi hisselerin son dönemdeki karşılaştırmalı grafiklerini aşağıda bulabilirsiniz. Tabii ki bu hep böyle devam edeceği anlamına gelmezken yatırımcının bu firmalar arasında gelecekte değer yaratma potansiyeli olan, bilançosu iyi şirketleri toplamaya devam ederek yüksek kazanç sağlamaları da mümkün olabilir.

Yazımızı bitirirken 2024 gibi karışık olmaya aday bir yıla girerken bu yıl logomuzdaki gibi siyah renkte olmayan bembeyaz kuğularla birlikte uçmayı diliyoruz. Herkese sağlık, mutluluk, başarı ve bol kazançlı bir yıl dileriz.